Japanische Kerzencharts oder Candlestick Charts werden an der Börse dazu verwendet, um den Kursverlauf von Aktien, Rohstoffen, Devisen oder Wertpapieren abzubilden. Die einzelnen Kerzen im Kerzenchart zeigen jeweils den höchsten Kurs, den tiefsten Kurs, den ersten Kurs und den letzten Kurs eines bestimmten Zeitraums an. Grüne Kerzen zeigen an, dass der Kurs gestiegen ist. Rote Kerzen zeigen an, dass der Kurs gefallen ist.

Kerzencharts werden auch als Candlestick Charts oder Kerzendiagramme bezeichnet.

Inhalt

Was sind Kerzencharts ?

Aufbau des Kerzencharts

Verschiedene Kerzenformen im Überblick

Kerzencharts lesen

Kerzenformationen (Candlestick Formationen)

Kerzencharts und technischen Indikatoren

Ähnliche Charts

Was sind Kerzencharts ?

Kerzencharts oder Candlestick Charts wurden erstmals an der Reisbörse von Osaka verwendet. Während Kerzencharts in Japan schon seit mehreren hundert Jahren eingesetzt werden, ist der Westen erst recht spät auf diese Art von Charts aufmerksam geworden. Aber mittlerweile erfreuen sich Kerzencharts auch hier großer Beliebtheit und sind zusammen mit Liniencharts und Balkencharts die am häufigsten verwendeten Charts.

Im Gegensatz zum Linienchart zeigen Kerzencharts nicht nur den Schlusskurs an, sondern gleichzeitig auch den Eröffnungskurs sowie den höchsten und tiefsten Punkt einer Periode. Zudem kann anhand der Farbe der Kerze erkannt werden, ob der Kurs im Beobachtungszeitraum gestiegen oder gefallen ist.

Aufbau des Kerzencharts

Der Kerzenchart betrachtet bestimmte Zeitintervalle. Für jedes neue Zeitintervall wird eine neue Kerze in den Chart eingezeichnet. Im Tageschart wird zum Beispiel für jeden neuen Tag eine neue Kerze eingezeichnet; im Stundenchart wird hingegen für jede neue Stunde eine neue Kerze eingezeichnet usw.

Jede Kerze im Kerzenchart zeigt vier Werte an.

- Den höchsten Kurs im betrachteten Zeitraum

- Den tiefsten Kurs im Betrachtungszeitraum

- Den ersten Kurs (Eröffnungskurs).

- Den letzten Kurs (Schlusskurs).

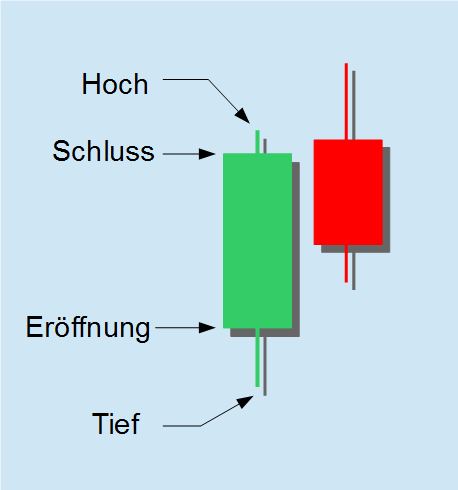

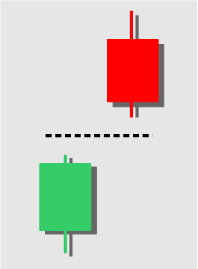

Das Bild unten zeigt zwei Kerzen in einem Tageschart. Die Kerzen bestehen aus einem Körper und den beiden Schatten. Der Körper ist der mittlere, kastenförmige Teil der Kerze. Die Schatten sind die beiden Linien unterhalb und oberhalb des Körpers.

Der höchste Punkt des oberen Schattens gibt den Tageshöchstkurs an, während der tiefste Punkt des unteren Schattens den tiefsten Kurs des Tages markiert. Der obere Schatten wird manchmal auch als Docht bezeichnet, während der untere Schatten auch Lunte genannt wird.

Die oberen und unteren Balken des Kerzenkörpers markieren den Eröffnungskurs und den Schlusskurs.

Wenn der Schlusskurs oberhalb des Eröffnungskurses liegt, wird der Körper der Kerze grün eingefärbt.

Schließt der Kurs am Tagesende hingegen unter dem Eröffnungskurs, so ist der Kerzenkörper rot gefärbt.

- Eine grüne Kerze zeigt also an, dass der Kurs an diesem Tag gestiegen ist.

- Eine rote Kerze zeigt hingegen an, dass der Kurs gefallen ist.

Alternative Darstellungsformen

Schwarze und weiße Kerzen

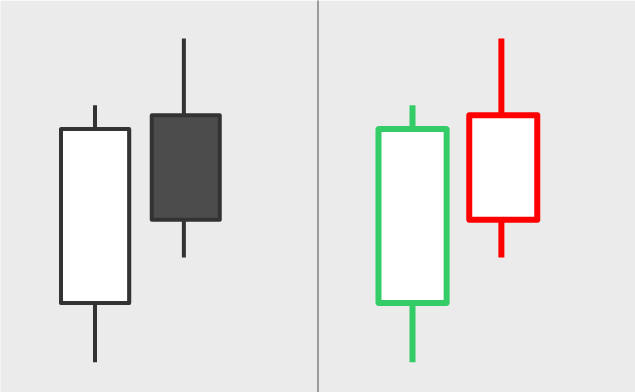

Linke Seite: Hollow Candles

Wenn die Kerzen in einem Chart nicht in Farbe, sondern in Schwarz und Weiß eingezeichnet sind, so entspricht eine Kerze mit einem schwarz gefüllten Körper der roten Kerze und eine Kerze mit weiß gefülltem Körper der grünen Kerze.

Eine schwarze Kerze bedeutet also, dass der Kurs innerhalb des Betrachtungszeitraums gefallen ist. Eine weiße Kerze zeigt an, dass der Kurs gestiegen ist.

Hollow Candles

Andere Kerzencharts verwenden ungefüllte Kerzen (hollow candles). In diesen Fällen entspricht die Farbe des Rahmens der Farbe des Körpers bei einer üblichen Kerze. Eine Kerze mit grünem Rahmen entspricht also einer Kerze mit grünem Körper, während eine Kerze mit rotem Rahmen einer Kerze mit rotem Körper entspricht.

Candle Volume Charts

Eine Sonderform des Kerzencharts ist der Candle Volume Chart. Hier wird zusätzlich über die Breite der einzelnen Kerzen angezeigt, wie hoch das Handelsvolumen an dem entsprechenden Tag war. Schmale Kerzen deuten hierbei auf ein geringes Handelsvolumen hin, während breite Kerzen ein überdurchschnittlich großes Handelsvolumen anzeigen.

Verschiedene Kerzenformen im Überblick

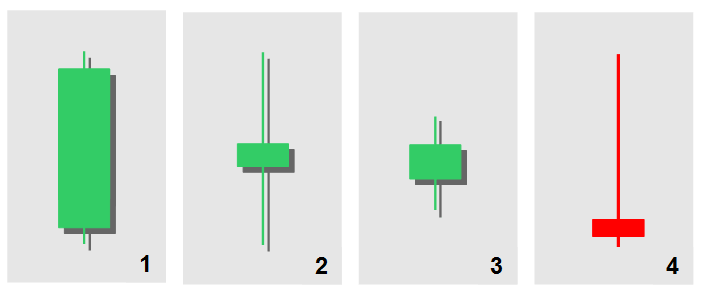

Ein großer Vorteil des Kerzencharts gegenüber anderen Chartarten ist die Einfachheit, mit der man mit einem einzigen Blick auf eine Kerze Rückschlüsse auf die Kursbewegung an dem betreffenden Tag ziehen kann.

1.) Eine große Kerze mit sehr kleinen Schatten und großem Körper zeigt eine starke Kursbewegung in Richtung des Schlusskurses an. In unserem Beispiel oben hatten wir es also mit einer starken Aufwärtsbewegung zu tun.

2.) Eine Kerze mit großen Schatten in beide Richtungen deutet auf einen regen Handel unter starken Schwankungen hin. Eine Kerze mit langen Schatten und kleinem Kerzenkörper wird als Spinning Top bezeichnet.

3.) Eine kleine Kerze mit kleinen Schatten lässt hingegen eher auf einen unaufgeregten Handel schließen.

4.) Ein langer Schatten in eine Richtung zeigt an, dass es im Handelsverlauf zu einer starken Kursbewegung in eine Richtung gekommen ist, der Kurs aber an einem Punkt im Chart abgeprallt ist und wieder fast bis zu seinem Eröffnungskurs zurückgeworfen wurde.

Doji Kerzen

Die bekannteste Kerze im Kerzenchart ist wahrscheinlich das Doji.

Bei einem Doji sind der Eröffnungskurs und der Schlusskurs identisch. Daraus resultierend hat die Doji Kerze keinen farbigen Körper. Statt dessen wird auf Höhe des Eröffnungs- und Schlusskurses eine schwarze Linie eingezeichnet, sodass die Kerze das Aussehen eines Kreuzes hat. Ein Doji ohne unteren Schatten wird als Gravestone Doji bezeichnet. Hat das Doji keinen oberen Schatten, spricht man von einem Dragonfly Doji. Ein Doji mit langem oberem und unterem Schatten, wie in unserer Abbildung, wird als Long Legged Doji bezeichnet.

Ein Doji zeigt also an, dass der Handel zum betrachteten Zeitpunkt uneinheitlich und ohne festen Trend verlief.

Gaps

Ein Gap ist keine Kerze, sondern eine Lücke zwischen zwei Kerzen. Ein Gap entsteht, wenn eine neue Kerze oberhalb des Höchstkurses der Vorkerze bzw. unterhalb des Tiefstkurses ihrer Vorkerze eröffnet. Wenn diese Lücke im weiteren Handelsverlauf nicht geschlossen werden kann, bleibt im Chart eine Lücke, sodass die neue Kerze von den vorherigen Kerzen abgetrennt ist.

Auf der rechten Seite sehen Sie ein Aufwärtsgap. Die zweite Kerze hat oberhalb des Höchstkurses ihrer Vorkerze eröffnet und konnte das Gap im weiteren Verlauf nicht wieder schließen.

Gaps können nur in einigen Charttypen, wie dem Kerzenchart und dem Balkenchart, gefunden werden. Ein ungeschlossenes Gap im Kerzenchart wird auch als Window bezeichnet.

Kerzencharts lesen

Um einen Kerzenchart richtig lesen zu können, dürfen die einzelnen Kerzen nicht isoliert voneinander betrachtet werden, sondern die Kerzen müssen im Kontext zueinander betrachtet werden.

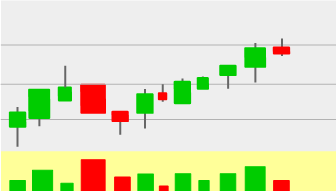

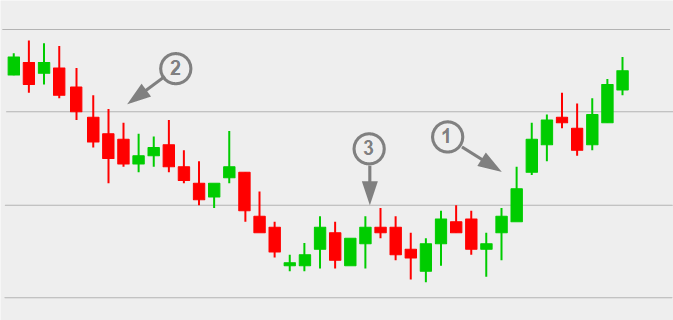

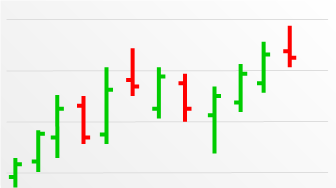

In einem Kerzenchart lassen sich größere Trendbewegungen relativ einfach erkennen.

- In einer Aufwärtsbewegung schließen die meisten Kerzen oberhalb des Schlusskurses ihrer Vorkerzen. Grüne Kerzen mit langen Kerzenkörpern und kurzen oberen Schatten deuten auf eine starke Trendbewegung hin. Werden die oberen Schatten der Kerzen länger, so deutet dies auf ein Abschwächen der Bewegung hin.

- In einer Abwärtsbewegung schließen die einzelnen Kerzen unterhalb ihrer Vorkerzen. Bei starken Kurseinbrüchen sind viele rote Kerzen mit langen Kerzenkörpern zu beobachten.

- Bei einer Seitwärtsbewegung ist kein klarer Trend zu beobachten. Die einzelnen Kerzen liegen eher nebeneinander als übereinander. Deutliche Zeichen für unentschlossene Märkte sind viele aufeinanderfolgende Kerzen mit wechselnden Farben und Kerzen mit langen oberen und unteren Schatten.

Es kommt relativ häufig vor, dass ein Kurs mehrfach an einer oberen Widerstandslinie oder an einer unteren Unterstützungslinie abprallt. Wird diese Linie schlussendlich doch durchbrochen, kommt es häufig zu einer starken Kursbewegung in Ausbruchsrichtung.

Kerzenformationen (Candlestick Formationen)

Die Analyse von Kerzenformationen ist eine eigene Disziplin in der Charttechnik, über die mittlerweile ganze Bücher geschrieben wurden. Kerzenformationen oder Candlestick Formationen bestehen zumeist aus 1-5 Kerzen und dienen dazu, kurz- bis mittelfristige Kursbewegungen vorauszusagen. Es gibt Kerzenformationen, die eine Trendumkehr voraussagen und Kerzenformationen, die ein Fortbestehen des aktuellen Trends prognostizieren.

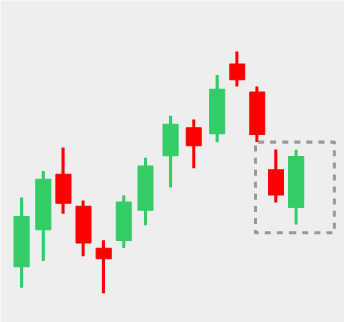

Als Beispiel für eine Candlestick Formation betrachten wir ein Bullish Engulfing Pattern.

Im nebenstehenden Chart ist die Candlestick Formation durch den grauen Kasten markiert. Ein Bullish Engulfing Pattern besteht aus zwei Kerzen. Die erste Kerze ist eine kleine rote Kerze. Die zweite Kerze ist eine deutlich größere grüne Kerze, die die rote Kerze umklammert. Das Bullish Engulfing Pattern folgt immer auf eine Abwärtsbewegung.

Wie der Name schon verrät, ist das Bullish Engulfing Pattern ein bullishes Signal und kündigt eine Aufwärtsbewegung an. Ein Trader, der nach dieser Formation handelt, würde also im Anschluss eine Kaufposition eröffnen.

Weitere Beispiele für Kerzenformationen sind:

Weitere Erklärungen und einen Überblick über die einzelnen Candlestick Formationen finden Sie im Artikel Übersicht Candlestick Formationen.

Kerzencharts und technische Indikatoren

Kerzencharts werden oft in Verbindung mit technischen Indikatoren verwendet. Dabei können diese Indikatoren sowohl dazu verwendet werden, um direkte Signale zum Einstieg und Ausstieg zu generieren, als auch dazu dienen, um besonders erfolgversprechende Chartsignale im Kerzenchart herauszufiltern.

Handelssysteme mit technischen Indikatoren

Die am meisten verwendeten technischen Indikatoren sind gleitende Durchschnitte. Der am einfachsten zu berechnende gleitende Durchschnitt ist der Simple Moving Average (SMA). Der SMA in einem Tageschart wird berechnet, indem die Schlusskurse einer bestimmten Anzahl von Tagen zusammengerechnet werden und dann das Ergebnis durch die Anzahl der Tage geteilt wird. Um den 50 Tage SMA zu berechnen, werden also zuerst die Kurse der letzten 50 Tage zusammengerechnet. Dann wird das Ergebnis durch 50 geteilt.

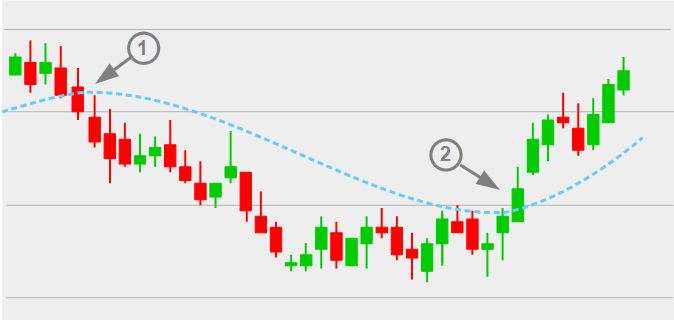

Gleitende Durchschnitte können direkt dazu genutzt werden, um ein Signal zum Ein- und Ausstieg zu erzeugen. Zur Erklärung betrachten wir den obigen Kerzenchart. Der Chart zeigt den Kursverlauf einer Aktie. Die blau eingezeichnete Linie zeigt den Verlauf des 50 Tage Durchschnitts.

Bei einem einfachen Crossover System wird gekauft, wenn der Kurs über den Durchschnitt steigt und (wieder) verkauft, wenn der Kurs unter den Durchschnitt fällt.

- Der erste Pfeil zeigt die Kerze an, bei der der Kurs unter den 50 Tage Durchschnitt fällt. Wenn ein Anleger vorher eine Position in der Aktie gehalten hat, sollte er seine Aktien nun verkaufen. Möchte er auch auf fallende Kurse spekulieren, kann er nun eine Short Position aufbauen.

- Bei Punkt zwei steigt der Kurs wieder über die Linie des Durchschnitts. An diesem Punkt würde eine Short Position wieder geschlossen werden. Gleichzeitig könnten an diesem Punk wieder Aktien gekauft werden. Die Aktien werden so lange gehalten, bis der Kurs wieder unter den Durchschnitt fällt.

Neben diesem einfachen Handelssystem gibt es weitere Systeme, die zwei oder noch mehr gleitende Durchschnitte nutzen. Mehr dazu erfahren Sie im Artikel Moving Average Crossovers.

Technische Indikatoren und Kerzenformationen

Neben dem direkten Einsatz als Handelssystem werden gleitende Durchschnitte auch dazu verwendet, um die Erfolgswahrscheinlichkeit eines Chartsignals zu beurteilen.

Viele der im vorherigen Abschnitt aufgelisteten Kerzenformationen haben eine höhere Gewinnwahrscheinlichkeit, wenn der Ausbruch der Kerzenformation in Richtung der übergeordneten Trends erfolgt. Die Trendrichtung wird dabei mit Hilfe eines gleitenden Durchschnitts ermittelt. Notiert der Kurs oberhalb des gleitenden Durchschnitts, so befindet sich der Kurs in einem Aufwärtstrend. Verläuft der Kurs unterhalb der Durchschnittslinie, so liegt ein Abwärtstrend vor. Ein bullishes Kerzensignal wird nur gehandelt, wenn sich der Kurs in einem Aufwärtstrend befindet. Eine bearishe Kerzenformation wird nur gehandelt, wenn der Kurs unter dem Durchschnitt notiert.

Natürlich sind gleitende Durchschnitte nicht die einzigen Indikatoren, die in Verbindung mit Kerzencharts verwendet werden. Weitere häufig verwendete Indikatoren sind beispielsweise Trendkänale (wie Bollinger Bänder oder Donchian Kanäle) und Oszillatoren, die anzeigen, ob der Markt überverkauft ist.

Bücher zum Thema Kerzencharts

Trading mit Candlestick Formationen

von Lars Burmeister

Das Buch von Tradistats. In diesem Buch lernen Sie nicht nur die wichtigsten Candlestick Formationen kennen, sondern erfahren auch, unter welchen Bedingungen diese Formationen sinnvoll im Trading eingesetzt werden können.

Affiliate Link*

Technische Analyse mit Candlesticks

von Steve Nison

Steve Nisons Buch gilt als das Standartwerk im Bereich Candlestick Charts und Candlestick Formationen. Nison war der Mann, der die Candlestick Charts im Westen bekannt gemacht hat.

Affiliate Link

Ähnliche Charts

Balkenchart

Genau wie der Kerzenchart zeigt auch der Balkenchart den höchsten, tiefsten, ersten und letzten Kurs einer Zeiteinheit an. Im Gegensatz zum Kerzenchart haben die Balken im Kerzenchart aber keinen Körper, sodass die Kursbewegungen innerhalb des Betrachtungszeitraums schwerer zu erkennen sind.

Heikin Ashi Chart

Optisch ähneln die Kerzen des Heikin Ashi Charts stark den Kerzen des Kerzencharts. Doch dieser erste Eindruck täuscht. Die Kerzen im Heikin Ashi Chart zeigen nicht die tatsächlichen Kurse an. Statt dessen werden die Werte für die Kerzen mit Hilfe der aktuellen Kurse und der Kurse der Vorkerze berechnet.

Weitere Artikel

Der Chart an der Börse | Aufbau und Erklärung

Welche Arten von Charts werden an der Börse verwendet?

Wichtige Chartformationen im Überblick