Ein Golden Cross markiert den Punkt im Chart, an dem sich zwei gleitende Durchschnitte kreuzen. Von einem Golden Cross spricht man an der Börse, wenn in einem Chart die Linie des 50 Tage Durchschnitts die Linie des 200 Tage Durchschnitts von unten nach oben kreuzt. Die Linie des 50 Tage Durchschnitts steigt beim Golden Cross also über die Linie des 200 Tage Durchschnitts und zeigt dadurch einen langfristigen Aufwärtstrend an.

Erscheint eine Golden Cross Formation im Chart, gehen Anleger also von weiter steigenden Kursen aus.

Manchmal wird die Definition für das Golden Cross etwas weiter gefasst. In diesem Fall wird der Begriff nicht ausschließlich für das Kreuzen der 50 Tage Linie mit der 200 Tage Linie verwendet, sondern er beschreibt generell das Kreuzen eines langfristigen Durchschnitts mit einem kurzfristigeren Durchschnitt. Der kurzfristigere Durchschnitt schneidet dabei immer den langfristigeren Durchschnitt von unten nach oben.

Das bearische Gegenstück zum Golden Cross ist das Death Cross oder Todeskreuz, das einen Abwärtstrend voraussagt.

Inhalt

Was ist ein Golden Cross?

Trading Strategien mit dem Golden Cross

Test einer einfachen Golden Cross Strategie

In welchem Bereich im Chart taucht das Golden Cross auf?

Was ist ein Golden Cross?

Bei einem Golden Cross kreuzen sich zwei gleitende Durchschnitte. Der 200 Tage Durchschnitt ist ein Durchschnitt, der relativ langsam auf Trendänderungen reagiert, daher zeigt dieser Durchschnitt den langfristigen Trend an. Im Gegensatz dazu reagiert der 50 Tage Durchschnitt wesentlich schneller auf Kursänderungen. Der 50 Tage Durchschnitt zeigt daher eher den mittelfristigen Trend an.

Wenn sich die Linien von zwei gleitenden Durchschnitten kreuzen, wird dies als Zeichen für einen Trendwechsel angesehen. Kreuzt die Linie des kurzfristigeren Durchschnitts die Linie des langfristigen Durchschnitts von unten nach oben, so ist dies ein Zeichen für steigende Kurse.

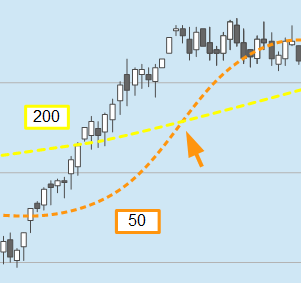

Im Candlestick Chart oben sehen Sie den Kursverlauf einer Aktie. Die 50 Tage Linie ist orange eingezeichnet, während die Linie des 200 Tage Durchschnitts gelb eingezeichnet ist. Der Pfeil markiert den Punkt, an dem die 50 Tage Linie über die 200 Tage Linie steigt und somit ein Golden Cross erzeugt.

Trading Strategien mit dem Golden Cross

Die Golden Cross Formation kann auf zwei unterschiedliche Wegen im Trading eingesetzt werden.

- Einige Trader nutzen das Golden Cross als direktes Einstiegssignal und steigen nach dem Auftauchen des Golden Cross in einen langfristigen Trade ein. In diesem Fall wird also in eine Aktie oder einen Index investiert, sobald im Chart die 50 Tage Linie die 200 Tage Linie kreuzt.

- Andere Trader nutzen das Golden Cross lediglich als Indikator, um den langfristigen Trend zu ermitteln. Viele kurzfristige Chartsignale, wie beispielsweise bestimmte Chartformationen oder auch Signale im Candlestick Chart, haben eine höhere Erfolgswahrscheinlichkeit, wenn der Ausbruch aus der Formation in Richtung des langfristigen Trends erfolgt.

Eine Long Position – eine Position die von steigenden Kursen profitiert – wird in diesem Fall nur dann eröffnet, wenn gleichzeitig die 50 Tage Linie oberhalb der 200 Tage Linie notiert und damit anzeigt, dass sich die Kurse in einem langfristigen Aufwärtstrend befinden.

Umgekehrt wird nur dann auf fallende Kurse spekuliert, wenn ein langfristiger Abwärtstrend vorliegt und die 50 Tage Linie unterhalb der 200 Tage Linie verläuft.

Test einer einfachen Golden Cross Strategie

Im Folgenden wollen wir testen, ob das Golden Cross ein profitables Einstiegssignal ist. Dazu testen wir eine einfache Strategie, bei der in eine Position eingestiegen wird, sobald ein Golden Cross im Chart erscheint. Fällt die 50 Tage Linie im weiteren Verlauf wieder unter die 200 Tage Linie, wird die Position wieder geschlossen. Die beiden gleitenden Durchschnitte werden also sowohl zum Eröffnen als auch zum Schließen der Position verwendet.

- Wenn der 50 Tage Durchschnitt über die 200 Tage Linie steigt, wird ein Kauf getätigt.

- Sobald die 50 Tage Linie wieder unter die 200 Tage Linie fällt, wird die zuvor eröffnete Position wieder verkauft.

Ein Anleger, der nach dieser Strategie vorgeht, ist also nicht die ganze Zeit über investiert. Solange die 50 Tage Linie unterhalb der 200 Tage Linie verläuft, hält der Anleger keine Position in dem betrachteten Wert. Der Anleger ist nur investiert, wenn die 50 Tage Linie oberhalb der 200 Tage Linie verläuft.

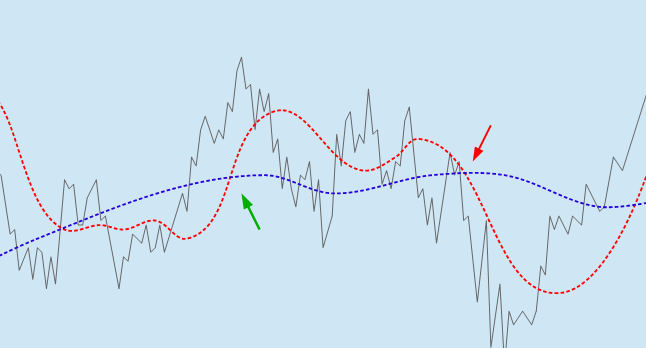

Diese Strategie ist im oben stehenden Beispiel verdeutlicht. Der Chart zeigt den Kursverlauf einer Aktie. Die blaue Linie zeigt den Verlauf des 200 Tage Durchschnitts. Die rote Linie ist die 50 Tage Linie.

- Bei dem grünen Pfeil kreuzt die rote 50 Tage Linie die blaue 200 Tage Linie von unten nach oben. An diesem Punkt würde die Aktie also gekauft werden.

- Beim roten Pfeil fällt die 50 Tage Linie wieder unter die Linie des 200 Tage Durchschnitts. Hier würde die Aktie daher wieder verkauft werden.

In unserem Beispiel hätte der Trade übrigens mit einem Verlust geendet. Der Kurs der Aktie beim Einstieg lag deutlich über dem Kurs beim zweiten Kreuzen der Linien.

Test der Strategie im DAX

Im Folgenden soll die oben beschriebene Strategie nun am DAX getestet werden. Für unseren Test verwenden wir zwei einfache gleitende Durchschnitte (SMA). Der einfache gleitende Durchschnitt in einem Tageschart wird berechnet, indem zuerst eine bestimmte Anzahl an Schlusskursen aufsummiert und dann durch die Anzahl der Tage geteilt wird. Der 200 Tage Durchschnitt wird also berechnet, indem zuerst die Schlusskurse der letzten 200 Tage zusammengerechnet werden und dann die Summe durch 200 geteilt wird.

In der technischen Analyse gibt es eine Vielzahl von verschiedenen Varianten von gleitenden Durchschnitten. (Einige der bekannteren Durchschnitte finden Sie im Artikel Gleitende Durchschnitte im Überblick). Generell könnten alle diese Durchschnitte zum Erzeugen von Golden Cross Signalen verwendet werden. Der einfache gleitenden Durchschnitt ist aber neben dem exponentiell gleitenden Durchschnitt der am häufigsten im Trading verwendete Durchschnitt und wurde deshalb für diese Untersuchung ausgewählt.

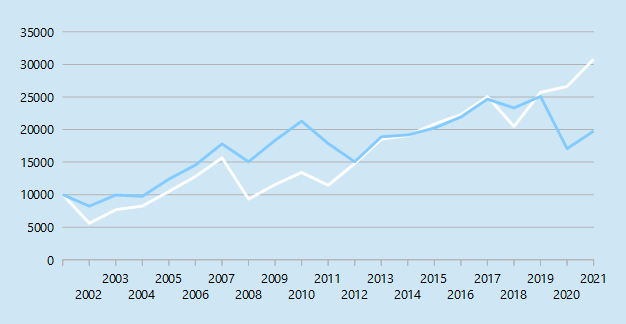

Der Chart oben zeigt, wie sich die Golden Cross Strategie im Vergleich zu einer reinen Buy and Hold Strategie geschlagen hätte. Die weiße Linie zeigt die Performance der Buy and Hold Strategie. Die blaue Linie zeigt die Entwicklung der Golden Cross Strategie. Sowohl bei der Buy and Hold Strategie als auch bei der Golden Cross Strategie wurden zum Jahresanfang des Jahres 2002 10000€ in den DAX investiert.

- Bei der Buy and Hold Strategie wurde am Anfang des Betrachtungszeitraums die gesamte Summe von 10000€ in den DAX investiert. Danach blieb die Strategie über die folgenden 20 Jahre ohne Unterbrechung investiert. Die weiße Linie zeigt also an, was passiert wäre, wenn ein Investor 10000€ in den DAX investiert hätte und danach seine Position nie verkauft hätte.

- Bei der Golden Cross Strategie hingegen wurde nur dann in den DAX investiert, wenn die 50 Tage Linie oberhalb der 200 Tage Linie verlief. Fiel die 50 Tage Linie danach wieder unter die 200 Tage Linie, wurde die Position geschlossen. Wenn die 50 Tage Linie zu einem späteren Zeitpunkt wieder über den anderen Durchschnitt stiegt, wurde das gesamte vorher entnommene Kapital wieder reinvestiert. Die Strategie war also nur investiert, wenn die 50 Tage Linie oberhalb der 200 Tage Linie verlief.

Die Golden Cross Strategie konnte sich in den ersten 10 Jahren deutlich besser entwickeln als die Buy and Hold Strategie. Dies ist vor allem darauf zurückzuführen, dass die Golden Cross Strategie dem starken Kurseinbruch im Jahr 2002 zumindest teilweise ausweichen konnte. In den letzten Jahren schnitt die Strategie allerdings deutlich schlechter ab, sodass am Ende ein schlechteres Ergebnis als bei der Buy and Hold Strategie erzielt wurde.

Generell schlug sich die Golden Cross Strategie in den Jahren mit starken Kurseinbrüchen etwas besser als die Buy and Hold Strategie. Die große Ausnahme bildete der Crash im Jahr 2022. Hier stieg die Strategie zuerst zu spät aus ihrer Position aus und danach erst wieder in eine neue Position ein, nachdem die Kurse bereits wieder kräftig gestiegen waren. In diesem Jahr machte die Strategie daher einen deutlichen Verlust, der dazu führte, dass die Strategie am Ende schlechter abschnitt als das direkte Investment in den DAX.

Ein Problem aller Strategien, die zwei gleitenden Durchschnitten nutzen, ist, dass sie bei plötzlichen starken Kursbewegungen zu spät reagieren. Bei Kurseinbrüchen, die sich über mehrere Wochen hinziehen, schneiden diese Strategien dagegen deutlich besser ab und steigen zu wesentlich günstigeren Kursen aus.

Dennoch ist die oben beschriebene Strategie eine langfristig erfolgreiche Strategie, die ihr Anfangskapital in den letzten 20 Jahren verdoppelt hätte.

In welchem Bereich im Chart taucht das Golden Cross auf?

Als nächstes wollen wir untersuchen, an welchem Punkt das Golden Cross im Chart auftaucht. Für einen Trader wäre es natürlich ideal, wenn das Golden Cross möglichst nah am Tiefstpunkt und gleichzeitig möglichst weit entfernt vom folgenden Höchstpunkt einer Bewegung auftauchen würde. Dann könnte er relativ günstig in den betrachteten Wert einsteigen und später zu einem deutlich höheren Kurs wieder verkaufen.

Im Folgenden betrachten wir erneut den DAX. Diesmal wird untersucht, wie weit der Aktienindex von seinem letzten Tief und dem folgenden Hoch entfernt war, als eine Golden Cross Formation auftauchte. Hierzu müssen wir zuerst definieren, was das letzte Tief und das folgende Hoch ist.

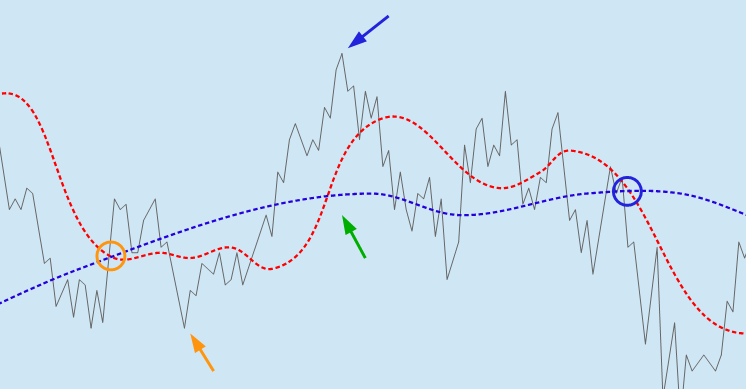

Der Tiefpunkt ist dabei definiert als der tiefste Punkt zwischen dem Golden Cross und dem letzten Kreuzen der Linien vor dem Golden Cross. Beim letzten Kreuzen hat die 50 Tage Linie die 200 Tage Linie von oben nach unten gekreuzt. Diese Formation wird in der Charttechnik als Todeskreuz bezeichnet. Der Tiefpunkt ist also der tiefste Punkt zwischen dem Golden Cross und dem vorherigen Todeskreuz. In unserem Chart ist das vorherige Todeskreuz mit einem orangen Kreis markiert, während das Golden Cross durch den grünen Pfeil angezeigt wird. Der Tiefpunkt wird durch den orangen Pfeil markiert.

Der Höchstpunkt ist der höchste Punkt zwischen Golden Cross und dem nachfolgenden Todeskreuz. In unserem Chart ist das nachfolgende Todeskreuz blau eingekreist, der Höchstpunkt selbst ist durch den blauen Pfeil markiert.

Ergebnisse

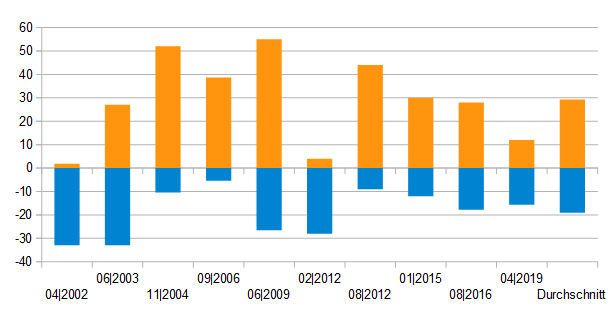

Im Diagramm unten sehen Sie alle Golden Cross Formationen, die in den letzten 20 Jahren im Chart des DAX aufgetaucht sind. Zwischen den Jahren 2002und 2021 gab es insgesamt 10 Golden Cross Formationen im DAX.

Die blauen Balken zeigen die Entfernung des Golden Cross zum vorherigen Tiefpunkt in Prozent an.

Die orange Balken zeigen den Abstand zwischen Golden Cross und dem nachfolgenden Höchstpunkt an.

Im Durchschnitt waren die Formationen etwa 20 Prozent vom letzten Tiefpunkt und 30 Prozent vom nachfolgenden Hoch entfernt. Das Golden Cross tritt also eher in der Mitte einer Bewegung auf als an ihrem Anfang.

Allerdings gab es zwischen den einzelnen Golden Cross Signalen deutliche Unterschiede. Einige Signale traten sehr nahe am Hochpunkt auf, während der Kurs bei anderen Signalen noch für mehrere Jahre weiter anstieg.

Weitere Artikel

Übersicht | Trendfolgestrategien

Moving Average Crossovers | Strategien mit gleitenden Durchschnitten

Was ist eine Bullenfalle an der Börse ?

EMA und SMA | Was ist der Unterschied?

Strategie | GD 50 kreuzt GD 200