Die GD 200 oder 200 Tage Linie zeigt den Verlauf des 200 Tage Durchschnitts an. Da der 200 Tage Durchschnitt relativ langsam auf Trendänderungen reagiert, wird die 200 Tage Linie häufig dazu genutzt, um den langfristigen Trend einer Aktie oder eines Indizes abzubilden. Die Linie wird auf recht vielfältige Weise im Trading eingesetzt und ist auch Bestandteil einer Reihe von Trading Strategien.

Im Chart wird die 200 Tage Linie oft mit GD 200 abgekürzt. GD steht dabei für gleitender Durchschnitt. In diesem Fall handelt es sich in der Regel um einen einfachen gleitenden Durchschnitt.

Inhalt

1. Was ist die 200 Tage Linie ?

2. Wie wird der 200 Tage Durchschnitt berechnet ?

3. Anzeigen der Linie im Chart

4. Trading Strategien mit der 200 Tage Linie

4.1 Strategie 1. Einstieg nachdem die 200 Tage Linie den Kurs kreuzt

4.2 Strategie 2. GD 200 kreuzt zweiten Durchschnitt

4.3 Strategie 3. Drei gleitende Durchschnitte

5. Die 200 Tage Linie als unterstützender Trendindikator

Was ist die 200 Tage Linie?

Die 200 Tage Linie gibt den Verlauf des gleitenden Durchschnitts der letzten 200 Tage wieder. Wie alle gleitenden Durchschnitte wird die Linie direkt in den Chart einer Aktie oder eines anderen Wertpapiers eingetragen.

Bevor die 200 Tage Linie in den Chart eingezeichnet werden kann, muss zuerst für jeden einzelnen Tag der Durchschnitt der letzten 200 Tage berechnet werden. Zur Berechnung des Durchschnitts gibt es mehrere Verfahren, von denen Sie zwei im nächsten Kapitel besser kennenlernen werden.

Im Anschluss an die Berechnung werden die Werte der einzelnen Durchschnitte oberhalb der entsprechenden Tage in den Chart eingetragen und dann zur 200 Tage Linie verbunden.

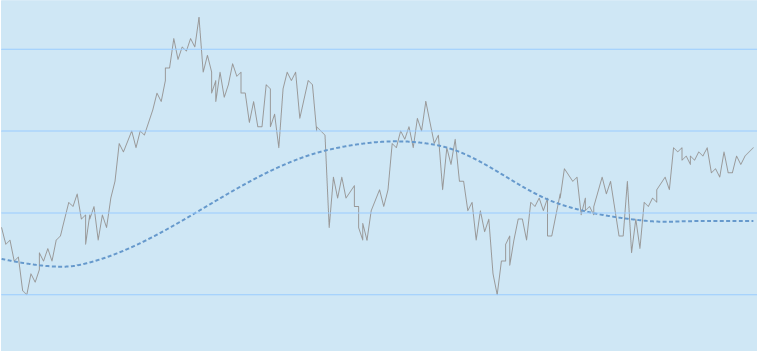

Im oben stehenden Chart sind der Verlauf des Kurses einer Aktie und die dazugehörige 200 Tage Linie zu sehen. Der Kursverlauf ist grau eingezeichnet, während die 200 Tage Linie blau eingefärbt ist.

Es ist deutlich zu sehen, dass die Linie des Durchschnitts deutlich weniger Schwankungen aufweist als die Linie des Kurses. Die GD 200 Linie zeigt also nur die übergeordneten Kursbewegungen an. Kleinere Kurssprünge werden hingegen vollkommen ignoriert.

Des Weiteren ist in unserem Chart gut zu erkennen, dass die Durchschnittslinie oft erst mit einiger Verzögerung auf Trendänderungen reagiert. Zum Beispiel erreichte die GD 200 Linie ihren höchsten Punkt erst zu einem Zeitpunkt, als der Kurs der Aktie bereits wieder deutlich gefallen war.

Wie wird der 200 Tage Durchschnitt berechnet?

Bevor die 200 Tage Linie eingezeichnet werden kann, muss für jeden Tag im Chart der Wert des gleitenden Durchschnitts berechnet werden.

In der technischen Analyse sind verschiedene Methoden zur Berechnung eines Durchschnitts bekannt. Diese Methoden nutzen nicht nur unterschiedliche Berechnungswege, sondern sie kommen auch zu unterschiedlichen Ergebnissen. Daraus resultierend haben 200 Tage Linien, deren Durchschnitte nach unterschiedlichen Berechnungsmethoden berechnet wurden, einen unterschiedlichen Verlauf.

In den meisten Fällen wird entweder der einfache gleitende Durchschnitt oder der exponentiell gleitende Durchschnitt verwendet. Diese beiden Durchschnitte sind die mit Abstand am häufigsten in der Chartanalyse verwendeten Durchschnitte.

Berechnung des einfachen gleitenden Durchschnitts (SMA)

Der einfache gleitende Durchschnitt ist das, was die meisten Menschen meinen, wenn sie von einem Durchschnitt reden. Zur Berechnung des Durchschnitts werden im ersten Schritt die Schlusskurse der letzten x- Tage zusammengerechnet. Das so errechnete Ergebnis wird dann durch die Anzahl der betrachteten Tage geteilt. Um den einfachen gleitenden Durchschnitt der letzten 200 Tage zu berechnen, werden also die Kurse des aktuellen Tages und die Schlusskurse der vorhergehenden 199 Tage aufsummiert. Diese Summe wird dann durch die Zahl 200 geteilt.

Der einfache gleitende Durchschnitt wird im Englischen als Simple Moving Average (SMA) bezeichnet. Eine mit Hilfe des einfachen gleitenden Durchschnitts berechnete 200 Tage Linie wird daher oft mit SMA 200 abgekürzt. Daneben verbirgt sich hinter der Bezeichnung GD 200 meistens auch der einfache gleitende Durchschnitt. Zwar steht GD eigentlich für gleitender Durchschnitt, sodass damit alle Durchschnitte gemeint sein könnten, allerdings hat sich eingebürgert, dass unter dieser Bezeichnung der SMA verwendet wird.

Berechnung des exponentiell gleitenden Durchschnitts (EMA)

Ein ebenfalls häufig verwendeter Durchschnitt ist der exponentiell gleitende Durchschnitt (EMA). Die Berechnung des EMA erfolgt auf eine vollkommen unterschiedliche Weise. Hierzu werden ausschließlich der aktuelle Kurs und der EMA des vorherigen Tages betrachtet. Die Berechnung des EMA ist etwas komplexer. Eine ausführliche Erklärung finden Sie im Artikel zum exponentiell gleitenden Durchschnitt.

Der exponentiell gleitende Durchschnitt wird auf Englisch als Exponential Moving Average bezeichnet und daher kurz EMA abgekürzt. Die nach dem exponentiell gleitenden Durchschnitt berechnete 200 Tage Linie wird als EMA 200 bezeichnet.

Anzeigen der Linie im Chart

Normalerweise müssen Sie die 200 Tage Linie natürlich nicht selbst berechnen. Die meisten Chartprogramme können Ihnen diese Berechnung abnehmen. Dazu rufen Sie zuerst den Chart einer Aktie oder eines Index auf. In der Regel finden Sie nun eine Funktion, die mit „Indikator“ oder „Indikator berechnen“ bezeichnet ist. (Manchmal versteckt sich diese Funktion auch unter dem Menüpunkt Chartanalyse.) Hier wählen Sie den gleitenden Durchschnitt aus, der angezeigt werden soll, und stellen die Anzahl der Tage ein. Neben dem SMA und dem EMA finden Sie häufig noch eine Anzahl von weiteren Durchschnitten, die Sie auswählen können.

Weitere bekannte Durchschnitte sind der gewichtete gleitende Durchschnitt, der adaptive gleitende Durchschnitt und der Hull Moving Average. Die meisten dieser Durchschnitte können ebenfalls zur Berechnung der 200 Tage Linie benutzt werden. Jeder dieser Durchschnitte wird zu einer etwas anders verlaufenden Linie führen, da die einzelnen Durchschnitte unterschiedlich stark auf Änderungen im Kurs reagieren. Verschiedene Trader schwören auf verschiedene Durchschnitte. Am Ende muss jeder für sich selbst entscheiden, welcher Durchschnitt für ihn der „richtige“ Durchschnitt ist.

Einsatz der 200 Tage Linie im Trading

Die Linie des 200 Tage Durchschnitts wird im Trading auf vielfältige Weise eingesetzt.

Einige Trading Strategien nutzen die 200 Tage Linie direkt zum Erzeugen von Signalen. Hierbei wird in eine Aktie oder einen Index eingestiegen, sobald die 200 Tage Linie entweder die Kurslinie oder die Linie eines weiteren Durchschnitts schneidet.

Andere Trading Strategien verwenden die 200 Tage Linie als Trendindikator. In diesem Fall wird die Linie genutzt um den langfristigen Trend anzuzeigen. Viele Trader handeln Handelssignale nur dann, wenn das Signal in Richtung des übergeordneten Trends liegt.

Trading Strategien mit der 200 Tage Linie

In den folgenden Abschnitten betrachten wir einige Trading Strategien, die die 200 Tage Linie verwenden. Alle im Folgenden vorgestellten Strategien verwenden die Linie, um Signale zum Eröffnen und zum Schließen einer Trading Position zu generieren. Dabei gibt es mehrere Vorgehensweisen.

- Bei der ersten Strategie wird immer dann in einen Trade eingestiegen, wenn die 200 Tage Linie den Kurs kreuzt.

- Bei der zweiten Strategie wird neben der 200 Tage Linie die Linie eines weiteren Durchschnitts betrachtet. Ein Signal wird hierbei immer dann erzeugt, wenn sich die beiden Durchschnittslinien kreuzen.

- Bei der dritten Strategie kommt noch ein dritter Durchschnitt zu den beiden vorherigen Durchschnitten hinzu. Zwei der Durchschnitte werden weiterhin zum Erzeugen von Signalen verwendet. Die dritte Durchschnittslinie dient als Filter, der dazu dient, nur die erfolgversprechenderen Trades herauszusuchen.

Strategie 1. Einstieg nachdem die 200 Tage Linie den Kurs kreuzt

Als Erstes betrachten wir eine Strategie, die ausschließlich die 200 Tage Linie und die Kurslinie zum Erzeugen von Signalen verwendet. Die Regeln für die erste Strategie sind relativ simpel.

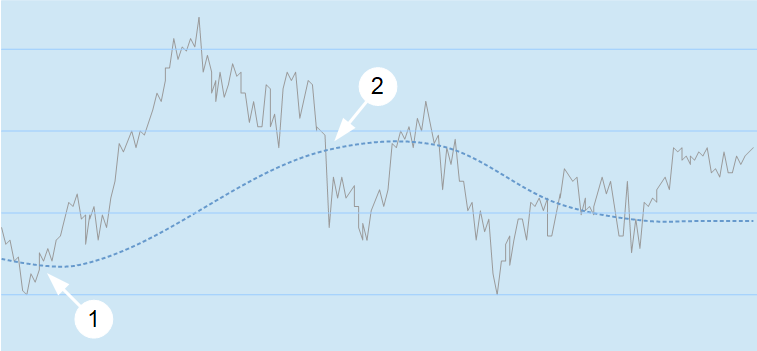

- Wenn sich der Kurs einer Aktie über die 200 Tage Linie bewegt, wird die Aktie gekauft.

- Wenn der Kurs unter die Durchschnittslinie fällt, wird die Aktie wieder verkauft.

Bei dieser Strategie wird also immer dann eine neue Trading Position eröffnet oder eine bestehende Position geschlossen, wenn der Kurs die Durchschnittslinie kreuzt.

Zur Verdeutlichung sehen wir uns den obigen Chart an. Die blaue Linie zeigt den Verlauf der 200 Tage Linie. Der erste Pfeil markiert den Punkt, an dem der Kurs die 200 Tage Line von unten nach oben kreuzt. Hier würde also ein Kauf vorgenommen werden. Beim zweiten Pfeil fällt der Kurs wieder unter die Linie. An diesem Punkt würde die Position wieder verkauft werden.

Anleger, die nach der oben beschriebenen Strategie vorgehen, können entweder ausschließlich nach einem Anstieg über die 200 Tage Linie auf steigende Kurse setzen (Long Strategie) oder zusätzlich bei einem Fall unter die Durchschnittslinie mithilfe einer Short Position auf fallende Kurse spekulieren (Long und Short Strategie).

Long Strategie und gemischte Long und Short Strategie

Bei einer reinen Long Strategie wird eine Position in einer Aktie gehalten, solange sich der Kurs oberhalb der 200 Tage Linie befindet. Die Aktie wird also gekauft, wenn der Kurs die Durchschnittslinie von unten nach oben kreuzt. Die Aktie wird wieder verkauft, wenn der Kurs unter die 200 Tage Linie fällt. Solange sich der Kurs unterhalb der 200 Tage Linie befindet, ist der Anleger nicht investiert.

Bei der gemischten Long und Short Strategie wird für den Fall, dass sich der Kurs oberhalb der 200 Tage Linie bewegt, genauso vorgegangen wie bei der reinen Long Strategie. Fällt der Kurs aber unter die Linie des 200 Tage Durchschnitts, so wird nun nicht nur die bestehende Position geschlossen, sondern gleichzeitig eine neue Short Position eröffnet. Von nun an wird also auf fallende Kurse gesetzt. Dies kann zum Beispiel durch den Einsatz von CFDs, Futures oder Short Zertifikaten erfolgen.

Test der Strategien

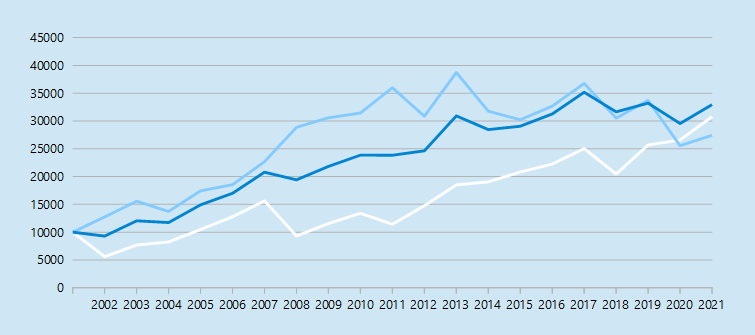

Im Folgenden soll nun untersucht werden, wie sich die beiden Strategien in der Vergangenheit entwickelt hätten. Genauer soll hier getestet werden, welche Resultate mit den Strategien erzielt worden wären, wenn sie über einen Zeitraum von 20 Jahren in den DAX investiert gewesen wären. Betrachtet wird dabei der Zeitraum zwischen Ende 2001 bis Ende 2021. Hierzu wird zum einen eine reine Long Strategie betrachtet, die in den DAX einsteigt, wenn der Kurs über die 200 Tage Linie steigt und wieder aussteigt, wenn der DAX unter die Linie fällt. Zum anderen wird eine gemischte Long und Short Strategie getestet, die zusätzlich eine Short Position aufbaut, wenn der DAX unter die 200 Tage Linie fällt.

Der Einstieg erfolgt hierbei immer am Folgetag, sobald sich der Kurs über das Hoch der Vorkerze (Long) oder unter das Tief der Vorkerze (Short) bewegt. In unserem Beispiel wurde zur Berechnung der 200 Tage Linie der einfache gleitende Durchschnitt verwendet.

Im Chart sehen Sie die Entwicklung der reinen Long Strategie (dunkelblaue Linie) und der gemischten Long und Short Strategie (hellblaue Linie). Zum Vergleich ist die Entwicklung eines reinen Buy and Hold Investment in den DAX als weiße Linie eingezeichnet. Betrachtet wird hier jeweils, wie sich eine Anfangsinvestition von 10.000€ in den 20 Jahren entwickelt hätte. Transaktionskosten wurden bei diesen Berechnungen nicht berücksichtigt.

Ergebnisse

Besonders in den ersten 10 Jahren lief es für die beiden 200 Tage Strategien deutlich besser als für den DAX. Während die Buy and Hold Strategie zeitweise sogar unter den Wert ihres Anfangsinvestments fiel, konnte sich die Long und Short Strategie bis 2010 mehr als verdreifachen. Auch die reine Long Strategie konnte sich deutlich besser entwickeln als der DAX.

Dann aber begann das Pendel in die andere Richtung zu schwingen. In den letzten 10 Jahren bewegten sich die beiden 200 Tage Strategien nur noch seitwärts, während sich die Linie der Buy and Hold Strategie weiter aufwärts bewegte.

In den letzten Jahren musste die gemischte Strategie sogar einen deutlichen Verlust hinnehmen. Grund für diese Stagnation waren die häufigen Fehltrades in diesem Zeitraum. In den letzten Jahren wurde die 200 Tage Linie deutlich öfter geschnitten als in den Jahren davor. Dadurch wurde häufiger Positionen eingegangen, die nach kurzer Zeit wieder mit Verlust geschlossen werden mussten. Gerade das Engagement in Short Positionen führte zu vielen Verlusten. Aus diesem Grund entwickelte sich die reine Long Strategie in den letzten Jahren etwas besser als die gemischte Strategie.

Viele Fehltrades und einige Trades mit hohen Gewinnen

Auffällig bei beiden Strategien ist die hohe Zahl an Ein- und Ausstiegen. Bei der gemischten Strategie wurden in den letzten 20 Jahren insgesamt 80 Trades durchgeführt.

Besonders in Seitwärtsbewegungen kam es häufig zu einer Vielzahl an Kauf- und Verkaufssignalen. Wenn die GD 200 Linie innerhalb einer Seitwärtsbewegung verläuft, kommt es ständig zu einem Kreuzen der Linie. Dadurch steigt der Anleger ständig in eine Position ein, nur um wenig später wieder mit Verlust aus der Position herausgedrängt zu werden.

Von den eingegangenen 80 Trades endeten nur 17 Trades mit einem Gewinn. Nur 21 Prozent aller Trades schlossen also mit einem Gewinn ab.

Diese wenigen Trades waren allerdings in den meisten Fällen hochprofitabel. Viele dieser Trades führten zu einem Gewinn von mehr als 20 Prozent. All diesen Gewinntrades war gemeinsam, dass der Anleger für sehr lange Zeit im DAX investiert war. In einigen Fällen wurde die Position sogar über mehrere Jahre gehalten. Der beste Trade, mit einem Gewinn von 43 Prozent, begann im Jahr 2012 und endete im Jahr 2014.

Profitable Trades brauchen langfristige Trends, in denen sich der Kurs ohne allzu starke Schwankungen in eine Richtung bewegt. In diesen Phasen wird mit der Strategie Geld verdient. In Zeiten, in denen kein starker Trend vorliegt, verliert die Strategie hingegen Geld.

Strategie 2. GD 200 kreuzt zweiten Durchschnitt

Bei der zweiten Strategie wird neben der 200 Tage Linie zusätzlich die Linie eines weiteren Durchschnitts betrachtet. Sobald sich die beiden Linien kreuzen, wird ein Kauf oder Verkauf getätigt. Handelssysteme, die zwei kreuzende Durchschnittslinien zur Signalerzeugung nutzen, werden auch als Double Moving Average Crossover Strategien bezeichnet.

Erzeugen von Handelssignalen mit zwei Durchschnitten

Da der 200 Tage Durchschnitt mit einer Periodenlänge von 200 Tagen relativ langsam auf Kursänderungen reagiert, wird als zweiter Durchschnitt meistens ein kurzfristigerer Durchschnitt gewählt, der aus weniger Tagen berechnet wurde.

Die Linien der beiden Durchschnitte werden nun genutzt, um Signale zum Einstieg und Ausstieg zu erzeugen.

- Wenn der kurzfristigere Durchschnitt die 200 Tage Linie von unten nach oben schneidet, wird ein Kaufsignal erzeugt.

- Fällt der kleinere Durchschnitt hingegen wieder unter die 200 Tage Linie, so entsteht ein Signal zum Verkaufen.

Im Vergleich zu Strategie 1, bei der nach jedem Kreuzen des Durchschnitts mit dem Kurs eine Position eröffnet wird, kommt es bei der hier vorgestellten Strategie zu deutlich weniger Trades. Die Linien der beiden Durchschnitte schwanken weniger stark als der Kurs, weswegen es zu weniger Überkreuzungen kommt.

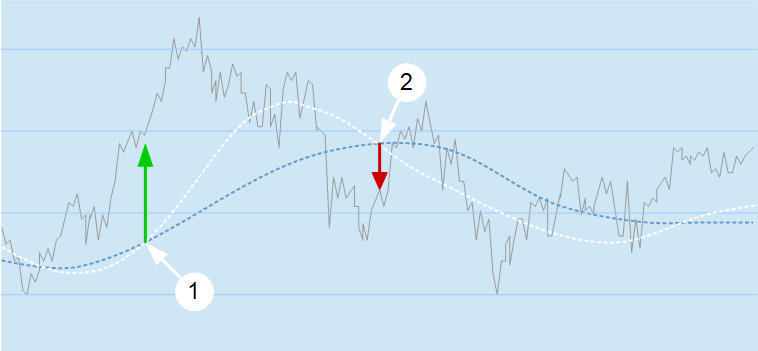

Zur Verdeutlichung sehen wir uns den obenstehenden Chart an. Der Chart zeigt den Kurs einer Aktie, zusätzlich sind die 100 Tage Linie (blau) und die 200 Tage Linie (weiß) eingezeichnet. Bei Punkt 1. schneidet der GD 100 den GD 200 von unten nach oben. Hier entsteht also ein Kaufsignal. Der grüne Pfeil zeigt den Kurs an, zu dem in diesem Fall gekauft werden kann. Der zweite Pfeil zeigt den Punkt, an dem die 100 Tage Linie wieder unter die 200 Tage Linie fällt. Hier würde die Aktie also wieder verkauft werden. Der rote Pfeil markiert den Kurs, zu dem die Position wieder geschlossen werden könnte.

In unserem Beispiel lag der Kaufkurs über dem späteren Verkaufskurs. Der Trade hätte also mit einem Verlust geendet.

Die Wahl des zweiten Durchschnitts

Je weniger Tage zur Berechnung des zweiten Durchschnitts verwendet werden, desto stärker schwankt der Durchschnitt und desto häufiger kommt es zu Überschneidungen mit der Linie des 200 Tage Durchschnitts. Die 10 Tage Linie kreuzt die 200 Tage Linie also beispielsweise deutlich häufiger als die 100 Tage Linie. Mehr Signale führen meistens auch zu mehr Fehlsignalen. Gleichzeitig wird auch schneller wieder aus einer lukrativen Trendbewegung ausgestiegen, wenn der Kurs zu einer kurzfristigen Gegenbewegung ansetzt.

Handelssysteme mit längeren Durchschnitten bleiben länger in einem Trend investiert. Hier besteht eher die Gefahr, dass zu spät aus einer Position ausgestiegen wird. Das Signal zum Ausstieg wird oft erst dann gegeben, wenn der Trade bereits wieder einen großen Teil seiner Gewinne abgegeben hat.

Es gilt also, die goldene Mitte zwischen Durchschnitten, die zu schnell auf Kursänderungen reagieren, und Durchschnitten, die zu langsam auf Kursänderungen reagieren, zu finden.

Bekannte Handelssysteme mit der 200 Tage Linie

Einige Kombinationen von gleitenden Durchschnitten werden besonders häufig im Trading verwendet. Viele Anleger nutzen beispielsweise die 200 Tage Linie in Kombination mit der 50 Tage Linie, um Handelssignale zu erzeugen. In diesem Fall haben die Kreuzungspunkte zwischen den beiden Linien sogar eigene Namen. Wenn der 50 Tage Durchschnitt über den 200 Tage Durchschnitt steigt, spricht man von einem Golden Cross. Fällt die 50 Tage Linie unter die 200 Tage Linie, wird dies als Todeskreuz oder Death Cross bezeichnet.

Weitere beliebte Handelssysteme nutzen die 100 Tage Linie oder die 38 Tage Linie.

In den folgenden Artikeln werden die jeweiligen Handelssysteme genauer vorgestellt und getestet.

38 Tage Linie kreuzt 200 Tage Linie

50 Tages Linie schneidet 200 Tage Linie

100 Tage Linie kreuzt 200 Tage Linie

Strategie 3. Drei gleitende Durchschnitte

Die dritte Strategie nutzt drei gleitende Durchschnitte. Zwei kurzfristige Durchschnitte werden, wie bei der vorherigen Strategie, zum Erzeugen von Signalen zum Einstieg und Ausstieg genutzt. Neben diesen Durchschnitten wird die Linie eines dritten, längeren Durchschnitts genutzt, um den langfristigen Trend anzuzeigen. Da der 200 Tage Durchschnitt ziemlich langsam auf Kursänderungen reagiert, nimmt er oft die Rolle dieses dritten Durchschnitts ein.

Die Position des dritten Durchschnitts entscheidet nun darüber, welche der von den anderen beiden Durchschnitten erzeugten Signale gehandelt werden dürfen.

- Ein Kaufsignal darf nur gehandelt werden, wenn sich die beiden kleineren Durchschnitte oberhalb der 200 Tage Linie kreuzen.

- Eine Short Position wird hingegen nur eröffnet, wenn sich die beiden Durchschnitte unterhalb der 200 Tage Linie kreuzen.

Der dritte Durchschnitt dient also als Filter, der die potentiell aussichtsreicheren Signale herausfiltern soll. Die hier beschriebene Methode wird als Triple Moving Average Crossover bezeichnet.

Die 200 Tage Linie als unterstützender Trendindikator

Wie bereits weiter oben erwähnt, kann die 200 Tage Linie dazu verwendet werden, um den langfristigen Trend anzuzeigen.

- Liegt der Kurs oberhalb der 200 Tage Linie, so liegt ein Aufwärtstrend vor.

- Liegt der Kurs unterhalb der Linie, befindet sich der Kurs in einem Abwärtstrend vor.

Viele Trader untersuchen den langfristigen Trend einer Aktie, bevor sie eine Kaufentscheidung treffen. Das eigentliche Kaufsignal könnte hierbei zum Beispiel durch den Bruch einer Trendlinie, eine Kerzenformation im Kerzenchart oder ein anderes Chartsignal erzeugt worden sein.

Viele dieser Signale haben eine höhere Trefferquote, wenn das Signal in Richtung des langfristigen Trends erfolgt.

Hier kommt nun die 200 Tage Linie als Trendindikator ins Spiel. Ein Kaufsignal wird nur gehandelt, wenn sich der Kurs oberhalb der 200 Tage Linie befindet. Eine Short Position nach einem Verkaufssignal wird nur eröffnet, wenn sich der Kurs unterhalb der Linie befindet.

Neben der Position der 200 Tage Linie wird häufig auch die Steigung der Linie beachtet. Steigt die Linie des Durchschnitts stark an, so liegt ein starker Aufwärtstrend vor. Geht die Linie hingegen langsam in eine Seitwärtsbewegung über, so deutet dies auf einen uneinheitlichen Markt hin.

Weitere Artikel

Strategien mit gleitenden Durchschnitten