Konnte der Goldpreis in den vergangenen Jahren stärker steigen als die Inflationsrate? Wie verhält sich der Goldpreis bei starker Inflation? Inwieweit schützt ein Investment in Gold bei einer Hyperinflation?

Inhalt

Gold als Schutz vor Inflation

Gold und Inflation in den letzten 30 Jahren

Hyperinflation und Gold

Gold als Schutz vor Inflation

Gold hat bei vielen Menschen die Reputation, ein guter Schutz gegen Inflation zu sein. Doch wie verhält sich der Goldpreis bei einer ansteigenden Inflation wirklich und konnte ein Investment in Gold den Geldwertverlust durch Inflation in der Vergangenheit ausgleichen? Wie gut schützt Gold im seltenen Fall einer Hyperinflation?

In diesem Artikel betrachten wir zuerst, wie sich die Inflationsrate (bzw. der Verbraucherpreisindex) und der Goldkurs in den letzten Jahren entwickelt haben und ob der Anstieg des Goldkurses die Geldwertverluste durch Inflation ausgleichen konnte. Danach wenden wir uns der Frage zu, inwieweit Gold vor einer Hyperinflation schützt.

Gold und Inflation in den letzten 30 Jahren

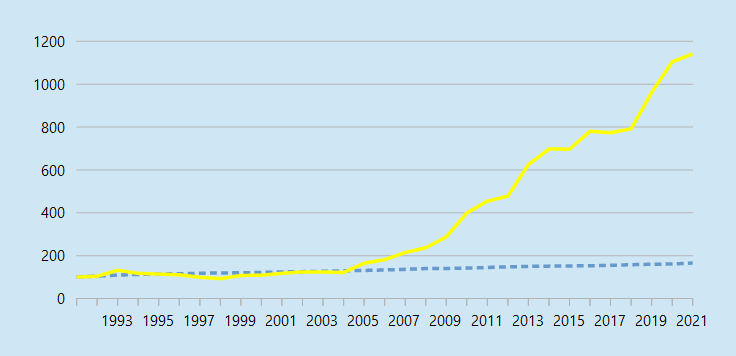

Als Erstes sehen wir uns an, wie sich Gold und Inflationsrate in den letzten 30 Jahren entwickelt haben. Im Chart unten zeigt die gelbe Linie die Entwicklung des Goldpreises in Euro an. Die blaue Linie zeigt den Anstieg des deutschen Verbraucherpreisindex an. Der Verbraucherpreisindex misst die Teuerungsrate, also die Inflation (oder Deflation). Beide Linien beginnen bei einem Anfangswert von 100.

Wie Sie sehen, verläuft die Linie des Verbraucherpreisindex deutlich flacher als der Goldkurs. Der Verbraucherpreisindex ist in den letzten 30 Jahren insgesamt um mehr als 60 Prozent gestiegen. Im Gegensatz zum Goldpreis ist der Verbraucherpreisindex in allen Jahren gestiegen. Es gab im Betrachtungszeitraum also kein Jahr, in dem die Preise gesunken sind (Deflation).

Die Linie des Goldpreises ist deutlich stärker angestiegen als die Linie des Verbraucherpreisindex. Der Goldpreis konnte sich im Betrachtungszeitraum mehr als versechsfachen und entwickelte sich dadurch deutlich besser als der Verbraucherpreisindex.

Allerdings fällt bei der Betrachtung des Charts eine deutliche Zweitteilung auf. In den ersten Jahren konnte sich der Goldpreis nicht besser entwickeln als die Inflationsrate. In mehreren Jahren notierte der Goldpreis sogar unter seinem Anfangswert. Erst im Jahr 2005 konnte der Goldpreis deutlich zulegen und erreichte von da an regelmäßig neue Höchstkurse.

Entwicklung in den einzelnen Jahren

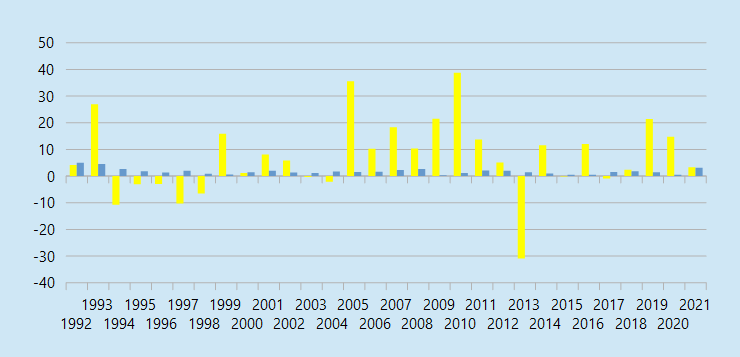

Im folgenden Diagramm sehen Sie die Entwicklung in den einzelnen Jahren. Der gelbe Balken zeigt die Veränderung des Goldpreises in Prozent an, der blaue Balken zeigt die Inflation in Prozent.

Hier ist noch deutlicher als im vorhergehenden Chart zu sehen, dass ein Investment in Gold in den ersten 10 Jahren in vielen Jahren zu einem Verlust geführt hätte. In diesem Zeitraum gab es sogar mehr Jahre mit Verlust als mit Gewinn. Erst im Jahr 2005 drehte sich das Blatt. Ab hier konnte eine Anlage in Gold in fast jedem Jahr einen Gewinn erzielen. In dieser Zeit konnte der Anstieg des Goldpreises auch den Geldwertverlust mehr als ausgleichen.

Fazit

Betrachtet man die gesamten 30 Jahre, so ist der Preis des Goldes stärker gestiegen als die Inflationsrate. Allerdings gab es auch ein ganzes Jahrzehnt, in dem Gold an Wert verloren hat und so die Verluste durch Inflation nicht ausgeglichen werden konnten. In diesem Zeitraum hätte ein Anleger, der sich sein Geld unter sein Kopfkissen gelegt hätte, weniger verloren als ein Anleger mit einem Investment in Gold.

Gold und Hyperinflation

Von einer Hyperinflation wird gesprochen, wenn die Preise in einem Land innerhalb eines Monats um mehr als 50 Prozent ansteigen.

Den meisten Deutschen fällt in diesem Zusammenhang zuerst die Hyperinflation in Deutschland in den Jahren 1922 und 1923 ein. In dieser Zeit kam es zu einer rapiden Geldentwertung, die dazu führte, dass die Brotpreise innerhalb von wenigen Monaten von ein paar Mark auf mehreren Milliarden anstiegen. Die Hyperinflation endete schließlich mit einer Währungsreform, bei der 1 Billionen alte Mark gegen eine neue Rentenmark eingetauscht werden konnten.

Diese Hyperinflation war aber kein einmaliges Phänomen. Selbst in den letzten Jahrzehnten kam es in mehreren Ländern zu einer Hyperinflation. In Argentinien und Brasilien gab es beispielsweise in den Jahren 1989 und 1990 eine Hyperinflation, die aber weniger stark ausgeprägt war als die Hyperinflation von 1922/23. Auch in Russland und einigen GUS Staaten kam es nach dem Ende der UdSSR in den Jahren 1992 und 1993 zu einer Hyperinflation. In Simbabwe gab es innerhalb von 10 Jahren sogar gleich zwei Hyperinflationen (2009 und 2019).

In Zeiten einer Hyperinflation verlieren Geld, aber auch Anleihen und Schatzanweisungen, rasch an Wert. Sachanlagen wie Aktien, Immobilien und eben auch Gold gewinnen hingegen an Wert. Gold hat gegenüber vielen anderen Sachwerten den Vorteil, dass es leicht zu transportieren ist und daher auch im Ausland, das nicht von der Inflation betroffen ist, verkauft werden kann.

In den vergangenen Hyperinflationen zumindest hat sich ein Investment in Gold ausbezahlt. Während der Hyperinflation im Deutschen Reich stieg der Goldpreis zum Beispiel von etwa 1000 Mark pro Feinunze im Jahr 1921 auf über 100 Billionen Mark im Jahr 1923.

Wie im vorherigen Abschnitt gezeigt, kann Gold also nicht immer einen Schutz vor einer „normalen“ Inflation bieten. Im Falle einer Hyperinflation hat sich Gold hingegen bewährt.

Weitere Artikel

Statistik | Die besten und schlechtesten Börsenmonate

Was ist die Sell in May Strategie ?

Die 10 größten Börsencrashs im Dow Jones