Die Average True Range ( ATR ) in einem Tageschart gibt die durchschnittliche Handelsspanne der letzten Tage an. Die wahre Handelsspanne (True Range) eines einzelnen Tages zeigt an, wie stark der Kurs in der Zeit zwischen dem vorherigen Schlusskurs und dem neuen Schlusskurs geschwankt ist. Um aus den Handelsspannen der einzelnen Tage die Average True Range zu errechnen, werden die Handelsspannen zuerst aufsummiert und dann durch die Anzahl der Tage geteilt.

Werden die ATR Werte der aufeinanderfolgenden Tage in einen Chart eingetragen, so erhält man den ATR Indikator. Der ATR Indikator zeigt die Veränderung der Handelsspannen im Laufe der Zeit an.

Inhalt

Was ist die Average True Range?

Berechnung der Average True Range

Berechnung des ATR Indikators

Einsatz der Average True Range im Trading

Was ist die Average True Range?

Die Average True Range wurde von Welles Wilder Jr. entwickelt. Aus diesem Grund wird die Average True Range auch als Wilders Volatilität oder Wilder’s Volatility bezeichnet.

Die Average True Range gibt die durchschnittliche Schwankungsbreite an. Betrachtet man eine Aktie, so gibt der ATR (14) Wert beispielsweise an, wie stark der Kurs der Aktie in den letzten 14 Tagen im Durchschnitt innerhalb eines Tages geschwankt ist. Ein ATR Wert von 1 gibt also an, dass der durchschnittliche Abstand zwischen dem höchsten Kurs und dem tiefsten Kurs des Tages bei genau einem Euro lag.

Für jeden neuen Tag wird ein neuer ATR Wert berechnet. Steigen die Werte der Average True Range, so zeigt dies an, dass die Schwankungsbreite zunimmt. Fällt die Average True Range, geht die Schwankungsbreite zurück.

Häufig werden die ATR Werte in einem eigenen Chart unterhalb des Kurscharts abgebildet. Mit Hilfe dieses ATR Indikators kann gut nachverfolgt werden, an welchen Punkten im Chart die Schwankungsbreite zugenommen oder abgenommen hat.

Die Average True Range findet auf recht unterschiedliche Weise im Trading Verwendung.

Einige Trader nutzen die Average True Range zur Berechnung des optimalen Stoppkurses. Bei stark schwankenden Wertpapieren ist der Wert der Average True Range hoch und der Stoppkurs wird etwas weiter entfernt vom Einstiegskurs platziert. Bewegt sich bei einem Wertpapier der Kurs hingegen eher gemächlich, ist der ATR Wert eher klein und der Stoppkurs wird enger gesetzt. Je weiter der Stoppkurs vom Einstiegskurs entfernt ist, desto mehr Geld kann natürlich pro Wertpapier verloren werden und desto kleiner sollte daraus resultierend die Gesamtposition sein.

Daneben wird die Average True Range auch zur Berechnung einiger technischer Indikatoren, wie beispielsweise dem Keltner Channel, und als Größeneinheit bei einigen Charts eingesetzt.

Berechnung der Average True Range

Die Average True Range wird in zwei Schritten berechnet.

- Im ersten Schritt werden die Handelsspannen der einzelnen Tage errechnet.

- Im zweiten Schritt wird aus den zuvor errechneten Handelsspannen ein Durchschnitt gebildet, der als Average True Range bezeichnet wird.

Schritt 1. Berechnung der Handelsspanne

Der Begriff True Range kann auf Deutsch mit wahre Handelsspanne übersetzt werden. Wilder nutzte diese Bezeichnung, da er nicht nur die Bewegung innerhalb des betrachteten Tages beobachtete, sondern auch berücksichtigte, ob der Kurs bei Handelseröffnung mit einer Kurslücke eröffnet hat.

Zur Berechnung der Kursspanne werden daher der Tageshöchstkurs, der Tagestiefstkurs und der Schlusskurs des Vortags betrachtet. Welche der der drei Werte zur Berechnung der Handelsspanne benutzt werden, hängt davon ab, ob sich zwischen den Tagen eine Kurslücke befindet oder nicht.

Wenn sich der vorherige Schlusskurs zwischen dem aktuellen Tageshöchstkurs und dem Tagestiefstkurs befindet, wird die Handelsspanne berechnet, indem der aktuelle Tagestiefstkurs vom Tageshöchstkurs abgezogen wird.

Hat der neue Kurs hingegen mit einer Kurslücke eröffnet, sodass sich der vorherige Schlusskurs nicht zwischen dem Tageshöchstkurs und dem Tagestiefstkurs befindet, wird die Handelsspanne mit Hilfe des vorherigen Schlusskurses berechnet.

- Ist der Kurs am betrachteten Tag gestiegen, wird der vorherige Schlusskurs vom aktuellen Höchstkurs abgezogen.

- Ist der Kurs hingegen gefallen, wird der aktuelle Tiefstkurs vom vorherigen Schlusskurs abgezogen.

Beispiel

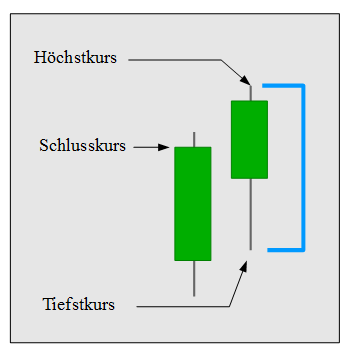

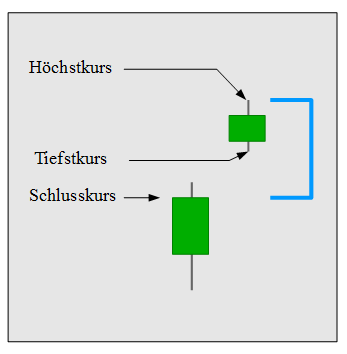

Zur besseren Erklärung sehen wir uns unten zwei Beispiele an. Die Kurse wurden in Form von Kerzencharts dargestellt, da hier die Kurslücken am besten zu erkennen sind.

In beiden Beispielen soll die Handelsspanne für die rechte Kerze berechnet werden. Die Handelsspanne ist in den beiden Abbildungen als blaue Klammer eingezeichnet.

Fall 1. Vorheriger Schlusskurs liegt innerhalb der aktuellen Kerze

Im ersten Fall liegt der Schlusskurs der vorherigen Kerze zwischen dem Höchstkurs und Tiefstkurs der aktuellen Kerze.

In diesem Fall wird die Handelsspanne berechnet, indem der höchste Kurs vom tiefsten Kurs abgezogen wird.

True Range = Höchstkurs – Tiefstkurs

Fall 2. Kurs eröffnet mit Kurslücke

Anders sieht es aus, wenn der Schlusskurs der Vorkerze nicht zwischen Höchstkurs und Tiefstkurs liegt. Dies geschieht dann, wenn der Kurs zu Tagesbeginn mit einem Gap eröffnet und diesen Gap im weiteren Tagesverlauf nicht geschlossen wird.

In diesem Fall wird die Handelsspanne aus dem Schlusskurs der Vorkerze und dem am weitesten vom Schlusskurs der Vorkerze entfernten Punkt gebildet.

In unseren Beispiel hat der neue Tag mit einem Gap nach oben eröffnet. Zur Berechnung der Handelsspanne wird daher die Differenz aus Schlusskurs und Höchstkurs gebildet.

- Wenn der Kurs am aktuellen Tag gestiegen ist, wird der vorherigen Schlusskurs also vom aktuellen Höchstkurs abgezogen.

- Ist der Kurs am aktuellen Tag gefallen, so wird der aktuelle Tiefstkurs vom Schlusskurs der Vorkerze abgezogen.

Die True Range hat also immer einen positiven Wert.

Schritt 2. Berechnung des Durchschnitts aus den Handelsspannen

Die Average True Range ist ein Durchschnitt, der aus den Handelsspannen der letzten Tage errechnet wird. Zur Berechnung müssen also neben der aktuellen Handelsspanne zusätzlich die Handelsspannen der vorherigen Tage ermittelt werden.

Im zweiten Schritt wird aus diesen Werten ein einfacher Durchschnitt gebildet, indem die Handelsspannen der einzelnen Tage zuerst zusammengerechnet und dann durch die Anzahl der Tage geteilt werden.

Wie viele Tage zur Berechnung der Average True Range herangezogen werden, muss vom Trader selbst entschieden werden. Der am häufigsten genutzte Wert, der auch in vielen Chartprogrammen als Standardeinstellung festgelegt ist, ist eine Periodenlänge von 14 Tagen. In diesem Fall wird der ATR als ATR(14) bezeichnet.

Berechnung der Average True Range anhand eines Beispiels

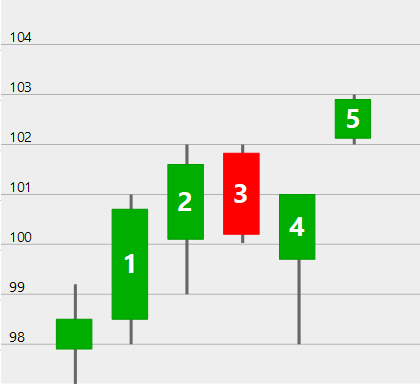

Für den unten stehenden Chart soll die Average True Range der letzten 5 Tage – der ATR(5) – berechnet werden.

Um den ATR(5) für die letzte Kerze zu berechnen, müssen zuerst die wahren Handelsspannen für die letzten 5 Kerzen ermittelt werden. Bei den ersten vier Kerzen liegt der vorherigen Schlusskurs zwischen dem Höchstkurs und dem Tiefstkurs der Folgekerze. Zur Berechnung der Handelsspanne werden also Höchstkurs und Tiefstkurs voneinander abgezogen.

Handelsspanne Kerze 1: 101 – 98 = 3

Handelsspanne Kerze 2: 102 – 99 = 3

Handelsspanne Kerze 3: 102 – 100 = 2

Handelsspanne Kerze 4: 101 – 98 = 3

Die letzte Kerze hat mit einer Kurslücke eröffnet. Der Schlusskurs der Vorkerze liegt unterhalb des Tiefstkurses von Kerze 5. Daher wird die Handelsspanne aus dem Schlusskurs von Kerze 4 und dem Höchstkurs von Kerze 5 berechnet.

Handelsspanne Kerze 5: 103 -101 = 2

Zur Berechnung der Average True Range werden nun die fünf Werte zusammengerechnet und dann durch die Anzahl der Werte (5) geteilt.

Summe: 3 + 3 + 2 + 3 + 2 = 13

ATR (5) = 13 / 5 = 2,6

Den ATR Wert müssen Sie natürlich nicht per Hand ausrechnen. Die meisten Chartprogramme können Ihnen den ATR Indikator anzeigen, dem Sie den aktuellen ATR Wert entnehmen können.

Berechnung des ATR Indikators

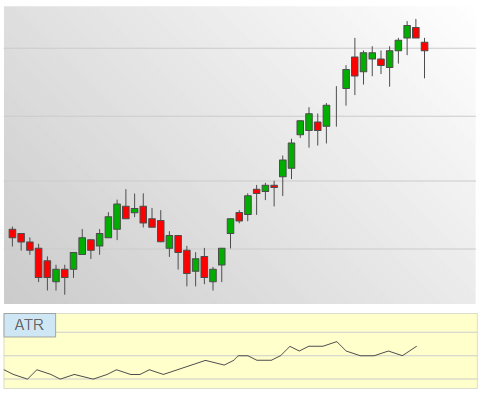

Zur Berechnung des ATR Indikators wird die Average True Range nicht nur für den aktuellen Tag sondern auch für die zurückliegenden Tage berechnet. Dann werden die ATR Werte der aufeinanderfolgenden Tage in einen Chart eigetragen und miteinander verbunden. Die so entstandene Linie zeigt die Veränderung der Handelsspanne im Zeitablauf an.

Der ATR Indikator wird normalerweise in einem separaten Chart unterhalb des Kurscharts eingetragen (Abbildung oben).

Sinkt die Linie des ATR Indikators, so zeigt dies an, dass die Schwankungsbreite der Kurse abnimmt.

Steigt die Linie des ATR Indikators, bedeutet dies, dass die durchschnittliche Handelsspanne zunimmt.

Der ATR Indikator zeigt also die Schwankungsbreite oder die Volatilität des Kurses an. Der Verlauf der ATR Line ist auch davon abhängig, wie viele Tage zur Berechnung der Average True Range herangezogen wurden. Ein ATR Indikator mit kleiner Periodenlänge zeigt stärkere Ausschlage als ein Indikator mit einer größeren Periodenlänge.

Achtung: Der ATR Indikator gibt nur Informationen über die Veränderung der Handelsspanne an. Er gibt keinen Hinweis auf die Richtung der Kursbewegung. Ein Ansteigen der ATR Linie deutet also nicht auf ein Steigen des Kurses hin.

Einsatz der Average True Range im Trading

Die Average True Range wird auf recht vielfältige Weise im Trading eingesetzt.

- Sie kann genutzt werden um die Volatilität von Börsenkursen abzubilden.

- Die Average True Range dient in einigen Charts als Größeneinheit.

- Sie wird genutzt um die Position von Stoppkursen festzulegen.

- Der ATR Wert wird zum Erstellen von Trendkanälen verwendet.

Einsatz in Renko und Point and Figure Charts

Bei den bekannten Kerzen- und Liniencharts wird nach Ablauf einer bestimmten Zeiteinheit ein neuer Wert in den Chart eingetragen. Beispielsweise wird in einem Tageschart nach Ablauf eines jeden Tages ein neuer Kurs eingezeichnet.

Einige andere Chartarten, wie der Point and Figure Chart oder der Renko Chart, berücksichtigen solche Zeiteinheiten hingegen nicht. Statt dessen wird hier immer dann ein neuer Balken oder Kasten eingetragen, wenn der Kurs um eine bestimmte Einheit steigt oder fällt. Diese Einheit kann ein absoluter Wert, ein prozentualer Wert oder ein ATR Wert sein. Wird ein absoluter Wert gewählt, könnte beispielsweise bei jeder Kursbewegung um einen Euro ein neuer Kasten eingetragen werden. Wird hingegen der ATR Wert gewählt, so wird ein neuer Kasten in den Chart eingetragen, sobald der Kurs um einen ATR Wert fällt oder steigt.

Einsatz des ATR Wertes zur Berechnung des Stoppkurses

Der Wert der Average True Range kann auch dazu genutzt werden, um festzulegen, an welchem Punkt eine Position wieder geschlossen werden soll. Ein Stoppkurs wird dabei zur Begrenzung eines Verlustes eingesetzt, während mit Hilfe einer Take Profit Order eine Position automatisch nach dem Erreichen eines bestimmten Gewinnziels geschlossen wird.

Stop Loss Order zur Verlustbegrenzung

Eine Stop Loss Order zur Verlustbegrenzung wird eingesetzt, um eine Position vor einem allzu großen Verlust zu schützen. Die Stop Loss Order sorgt dabei dafür, dass die Position automatisch geschlossen wird, sobald sich der Kurs um einen bestimmten Wert in die falsche Richtung bewegt hat. Der Trader nimmt also einen kleinen Verlust in Kauf, um sich vor einem großen Verlust zu schützen.

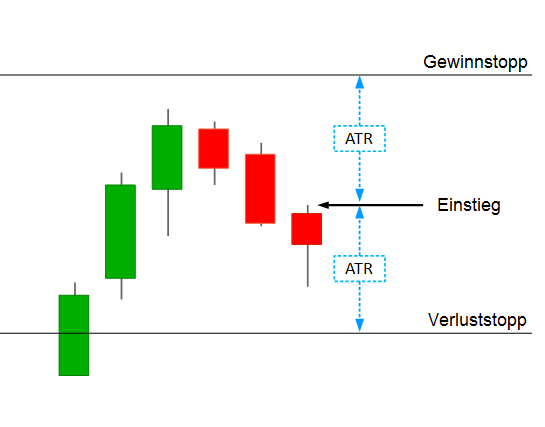

Schauen wir uns dazu das Beispiel oben an. Ein Trader möchte oberhalb der letzten Kerze eine Kaufposition eröffnen (schwarzer Pfeil). Er setzt also auf steigende Kurse. Um seine Position abzusichern, möchte er eine Stop Loss Order unterhalb seines Einstiegskurses positionieren. Die Stop Loss Order löst nun automatisch eine Verkaufsorder aus, sobald der in der Order festgelegte Kurs erreicht wurde.

Nun stellt sich für den Trader die Frage, an welchem Punkt im Chart er seine Stop Loss Order positionieren soll. Viele Trader setzen ihre Stop Loss Orders in die Nähe von charttechnischen Widerständen. Eine weitere Möglichkeit ist es, die Position der Stop Loss Order mit Hilfe der Average True Range zu berechnen. In diesem Fall zieht der Trader zur Berechnung des Stop Loss Kurses einfach den Wert der aktuellen Average True Range von seinem Einstiegskurs ab und erhält so seinen Stoppkurs.

Möchte er dem Kurs etwas mehr Bewegungsfreiheit geben, kann er den Stopp auch etwas tiefer setzen. Die berühmten Turtle Trader beispielsweise zogen den doppelten ATR Wert vom Einstiegskurs ab, um den ersten Stoppkurs zu berechnen.

Take Profit Order zur Gewinnmitnahme

Mit Hilfe einer Take Profit Order kann ein Trade geschlossen werden, sobald ein bestimmter Gewinn erreicht wurde. Nach dem Kauf einer Aktie wird dabei ein Punkt oberhalb des Einstiegskurses festgelegt, an dem die Position automatisch geschlossen wird, sobald der Kurs den Punkt erreicht hat. Durch das Setzen solch eines Gewinnstopps legt der Trader also fest, wie hoch der Gewinn ist, den er im Erfolgsfall beim Schließen der Position erreichen möchte.

In diesem Fall wird der ATR Wert auf den Einstiegskurs aufgeschlagen, um den automatischen Ausstiegspunkt festzulegen. In unserem Chart oben ist der Gewinnstopp genauso weit vom Einstiegskurs entfernt wie der Verluststopp. Beide Stopps liegen also genau um den ATR Wert vom Einstiegskurs entfernt. Statt des einfachen ATR Wertes kann ein Trader aber beim Setzen des Gewinnstopps auch ein Vielfaches des ATR Wertes wählen. Beispielsweise könnte für den Gewinnstopp der doppelte ATR Wert gewählt werden. In diesem Fall würde der Trader im Gewinnfall also doppelt so viel Geld erhalten, wie er im Verlustfall verlieren würde.

Die Average True Range als Bestandteil von Trendkanälen

Mehrere Trendkanalsysteme nutzen die Average True Range als obere und untere Begrenzung für ihre Trendkanäle.

Keltner Kanal: Der Keltner Kanal besteht aus drei Linien. Die mittlere Linie zeigt den Verlauf des exponentiell gleitenden Durchschnitts der letzten 20 Tage. Zur Berechnung der oberen Linie wird zu diesem Durchschnitt der ATR Wert hinzugerechnet. Um die die untere Begrenzung zu berechnen, wird der ATR Wert vom Wert des gleitenden Durchschnitts abgezogen. Wenn der Kurs die obere Begrenzung durchbricht, wird dies als Signal für weitere steigende Kurse gesehen. Durchbricht der Kurs den Kanal hingegen nach unten, so deutet dies auf weiter fallende Kurse hin.

Starc Bänder: Die Starc Bänder werden auf sehr ähnliche Weise wie der Keltner Kanal berechnet. Auch hier fungiert ein gleitender Durchschnitt als Mittellinie. Allerdings wird hier mit einem exponentiell gleitenden Durchschnitt der letzten 6 Perioden ein Durchschnitt mit einer sehr kleinen Periodenlänge gewählt. Das obere und das untere Band sind jeweils um den zweifachen ATR Wert von der Mittellinie entfernt. Dadurch sind die Starc Bänder deutlich breiter als der Keltner Kanal. Im Gegensatz zum Keltner Kanal gilt ein Durchbrechen der Starc Bänder nicht als Signal für eine Fortsetzung des Trends, sondern sie zeigen vielmehr an, dass die bestehende Bewegung überdehnt ist und bald mit einer Trendumkehr zu rechnen ist.

Weitere Artikel

Liste der wichtigsten technischen Indikatoren

Was passiert, wenn die 38 Tage Linie die 200 Tage Linie schneidet?

Die Strategien der Turtle Trader