Eine Bärenfalle ist ein Kurssignal, das Anleger dazu verleitet, auf fallende Kure zu spekulieren. Allerdings entpuppt sich das Kurssignal nach kurzer Zeit als Fehlsignal, sodass die Anleger plötzlich mit einem Verlust konfrontiert sind.

Inhalt

Was ist eine Bärenfalle?

Wann kommt es besonders häufig zu einer Bärenfalle?

Beispiel für eine Bärenfalle

Wie kann man einer Bärenfalle aus dem Weg gehen?

Was ist eine Bärenfalle?

An der Börse werden Anleger, die auf fallende Kurse spekulieren, als Bären bezeichnet. Bei einer Bärenfalle steigen bearishe Anleger aufgrund eines Kurssignals in eine Short Position ein und spekulieren damit auf fallende Kurse. Wider Erwarten beginnen die Kurse aber nach dem Einstieg zu steigen, sodass die Anleger mit ihrer Short Position nun eine Verlustposition halten.

- Bei einer Bärenfalle werden also bearish eingestellt Anleger in einen Trade gelockt, der kurz nach dem Einstieg zu einem Verlust führt.

Anleger, die auf steigende Kurse setzten, werden an der Börse als Bullen bezeichnet. Daher wird das bullische Gegenstück zur Bärenfalle als Bullenfalle bezeichnet.

Wann kommt es besonders häufig zu einer Bärenfalle?

Zu einer Bärenfalle kommt es besonders häufig in der Nähe von Trendlinien, Unterstützungslinien und auf Höhe von signifikanten Tiefpunkten.

- Bei einer Unterstützungslinie oder einer unteren Trendlinie ist der Kurs mehrfach von oben kommend auf eine imaginäre Linie gefallen, konnte diese aber niemals durchbrechen. Unterstützungslinien und Trendlinien sind also beides Chartmuster, bei denen der Kurs mehrfach von derselben Linie abgeprallt ist.

- Signifikante Tiefs sind Punkte, an denen der Kurs zumindest einmal deutlich abgeprallt ist und die seit einigen Tagen oder Wochen nicht wieder unterschritten werden konnten.

Viele Trader gehen davon aus, dass der Kurs weiter fallen wird, wenn diese Linien oder Punkte unterschritten werden. Daher zieht ein Bruch dieser Linien viele bearish eingestellte Trader an, die kurz unterhalb der Linie eine Short Position eröffnen.

Wenn der erwartete Kurseinbruch allerdings wider Erwarten ausbleibt und der Kurs statt dessen wieder zu steigen beginnt, finden sich diese Trader plötzlich in einer Verlustposition wieder.

Beispiel für eine Bärenfalle

Die Vorbewegung

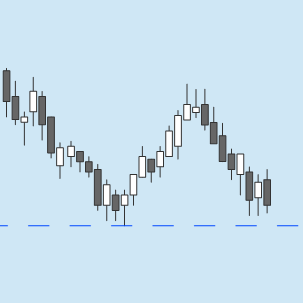

Als Beispiel betrachten wir den Kerzenchart einer Aktie. Die weißen und schwarzen Kerzen zeigen den Kursverlauf der Aktie an.

Die blaue Linie markiert das letzte signifikante Tief.

Bewegt sich der Kurs nun unter dieses Tief, so wird dies von vielen Tradern als Signal für weiter fallende Kurse gewertet. Diese Erwartung ist nicht vollkommen unbegründet, da es nach dem Fall unter ein signifikantes Tief häufig zu einer starken Abwärtsbewegung kommt.

Dabei gibt es zwei verschiedene Gruppen von Tradern, die beginnen die Aktie zu verkaufen, wenn der Kurs unter die Linie fällt.

Die erste Gruppe sind Anleger, die die Aktie zu einem früheren Zeitpunkt gekauft haben, da sie eigentlich auf steigende Kurse gehofft hatten. Weil sie aber wissen, dass die Börse unberechenbar ist, haben diese Anleger ihre Position mit einer Stop Loss Order unterhalb des Tiefpunkts abgesichert. Sobald der Kurs also unter das alte Tief fällt, werden die Aktien dieser Anleger automatisch verkauft. Die Stop Order soll dabei verhindern, dass der Trader bei einer unerwarteten Abwärtsbewegung zu viel Geld verliert.

Die zweite Gruppe bilden Anleger, die auf fallende Kurse spekulieren. Diese Anleger gehen nach dem Bruch der blauen Linie eine Short Position ein. Einige professionelle Anleger können die Aktie leerverkaufen. Die meisten privaten Anleger werden in Form von Short Zertifikaten, Optionsscheinen oder CFDs auf ein weiteres Absinken der Aktie setzen.

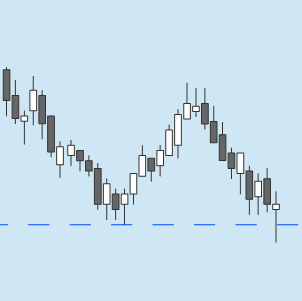

Der Durchbruch

Wenn nun der Kurs tatsächlich unter den vorherigen Tiefstkurs fällt, werden plötzlich viele Trader und Anleger aus unterschiedlichen Gründen versuchen, die Aktie zu verkaufen. Dies führt natürlich zu weiter fallenden Kursen, was wiederum noch mehr Short Investoren anlockt, die auf einen Kurseinbruch spekulieren.

Im Fall einer Bärenfalle lässt dieser Verkaufsdruck aber nach einiger Zeit wieder nach. Die ersten Trader beginnen ihre Short Positionen einzudecken und die Kurse beginnen leicht zu steigen. Nun rutschen die Positionen der Trader, die zuletzt auf den Zug aufgesprungen sind, ins Minus.

Daraufhin werden die weitere Short Trader beginnen, ihre Positionen glatt zu stellen, um nicht weiter in die Verlustzone zu geraten. Die Kurse steigen dadurch noch weiter an und mehr und mehr Bären geraten ins Minus.

Schließlich steigt der Kurs der Aktie wieder über den vorherigen Tiefstpunkt. Alle bearishen Anleger, die bis jetzt noch in ihrer Position geblieben sind, halten nun eine Verlustposition.

In unserem Beispiel war der Kurs bereits bei Schluss der Börse wieder über den vorherigen Tiefpunkt gestiegen. In anderen Fällen kann sich der Kurs aber durchaus für einige Tage unterhalb der Linie halten, bis er wieder über das Vortief steigt.

Damit es zu einer Bärenfalle kommt, muss es einen Punkt geben, an dem besonders viele Anleger die Aktie verkaufen wollen. Nach diesem ersten Kurseinbruch bleiben aber Folgeorders aus, sodass es wieder zu einer Erholung des Kurses kommt.

Wie kann man einer Bärenfalle aus dem Weg gehen?

Wie schon weiter oben beschrieben, treten Bärenfalle besonders häufig in der Nähe von charttechnischen Widerständen und Unterstützungslinien auf. Hier gilt es also für den Trader besonders auf der Hut zu sein.

Allerdings muss man hierzu sagen, dass es einen guten Grund gibt, warum viele Trader nach einem Durchbruch durch eine Unterstützungslinie in einen Trade einsteigen. In den meisten Fällen kommt es nach einem Durchbruch durch eine solche Linie tatsächlich zu einer Abwärtsbewegung. Viele Trading Strategien nutzen daher die Durchbrüche von Unterstützungslinien als Einstiegssignale. Diese Strategien sind durchaus erfolgreich, allerdings kommt es eben in einigen Fällen zu Fehlsignalen, die für den Trader teuer werden können.

Trader, die nach solchen Breakout Trading Strategien vorgehen, sollten daher überlegen, ob sie direkt nach dem Durchbruch in eine Short Position einsteigen oder ob sie erst abwarten, bis sich die Bewegung stabilisiert hat. Dadurch kann die ein oder andere Bärenfalle umgangen werden.

Häufig dreht der Kurs nach einem Durchbruch bereits innerhalb des Durchbruchstages wieder nach oben. Anleger, die erst einsteigen, wenn der Kurs unterhalb der Unterstützungslinie schließt, können dieser Art von kurzfristigen Fehlsignalen ausweichen.

Noch vorsichtigere Anleger warten die erste Gegenbewegung ab. Sie warten also, bis der Kurs sich wieder etwas nach oben bewegt. Erst wenn der Kurs nach diesem Pullback wieder beginnt zu fallen und sich unter das vorherige Tief bewegt, wird in eine Short Position eingestiegen.

Beide oben beschriebenen Varianten führen natürlich dazu, dass der Trader zu einem tieferen Kurs einsteigt und daher auf potenzielle Gewinne verzichtet. Allerdings kann er so auch der ein oder anderen Bärenfalle aus dem Wege gehen und reduziert so die Anzahl seiner Verlusttrades.

Weitere Artikel

Was ist eine Bullenfalle ?

Wie kann eine Bullenfalle erkannt werden? | In welchen Situationen kommt es besonders häufig zu einer Bullenfalle?

Die 200 Tage Linie und ihr Einsatz im Trading

Wie wird die 200 Tage Linie berechnet? | Wie wird die 200 Tage Linie im Trading eingesetzt? | Welche Trading Strategien mit der 200 Tage Linie gibt es?

Kerzendiagramme richtig lesen

Was sind Kerzendiagramme und wie können sie im Trading eingesetzt werden?

Was ist der Unterschied zwischen EMA, SMA und WMA ?

Was sind die Unterschiede zwischen exponentiell gleitendem Durchschnitt (EMA) und einfachem gleitenden Durchschnitt. Wie verlaufen die Durchschnittslinien der beiden Durchschnitte