Die Double Bottom Formation ist eine Chartformation, bei der ein fallender Kurs zweimal hintereinander am selben Punkt abprallt. Der Kursverlauf ähnelt in seinem Aussehen dem Buchstaben W, weswegen die Formation auch als W Formation bezeichnet wird.

Weitere Bezeichnungen für diese Formation sind Doppelboden Formation oder Double Bottom Pattern. Das bearishe Gegenstück zur Double Bottom Formation ist die Double Top Formation.

Inhalt

Aufbau der Double Bottom Formation

Die W Formation als charttechnisches Signal

Trading mit der W Formation

Aufbau der Double Bottom Formation

Eine Double Bottom Formation kann sowohl in Liniencharts als auch in Kerzen– oder Balkencharts beobachtet werden. Auch in einigen exotischeren Charts, wie bspw. Point and Figure Charts oder Renko Charts, kann ein Double Bottom Pattern auftauchen.

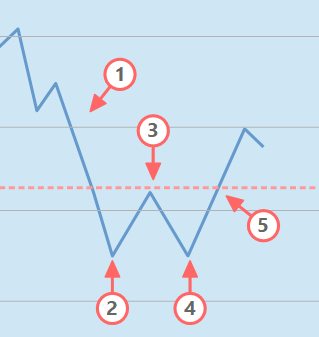

In dem untenstehenden Chart sehen Sie eine typische Double Bottom Formation. Damit von einer Double Bottom oder W Formation gesprochen werden kann, müssen folgende Kriterien erfüllt sein:

1. Vor der Formation befindet sich der Kurs in einer Abwärtsbewegung.

2. Auf diese Abwärtsbewegung folgt eine kurze Gegenbewegung, in deren Verlauf der Kurs das erste Tief ausbildet.

3. Die Erholungsphase währt aber nicht lange. Nach einer kurzen Aufwärtsbewegung beginnt der Kurs bereits wieder zu fallen und bildet dadurch ein kleines Zwischenhoch aus.

Das Zwischenhoch sollte dabei deutlich unterhalb des Hochs der vorherigen Abwärtsbewegung liegen.

4. Der Kurs prallt erneut auf Höhe des vorherigen Tiefs ab. Die letzten beiden Tiefpunkte bei Punkt 2 und Punkt 4 liegen also auf einer Linie. Die beiden Punkte werden in den seltensten Fällen exakt auf der gleichen Linie abprallen, aber der Kurs sollte in etwa im gleichen Bereich umdrehen. Dies weist darauf hin, dass sich unterhalb der W Formation ein Bereich befindet, den der Kurs nur schwer durchbrechen kann.

5. Nach dem zweiten Abpraller bewegt sich der Kurs wieder nach oben und steigt dabei über das vorherige Zwischenhoch.

Die W Formation als charttechnisches Signal

Die Double Bottom oder W Formation folgt immer auf eine Abwärtsbewegung und sagt eine Aufwärtsbewegung voraus. Die Formation ist also eine bullische Umkehrformation, die einen Trendwechsel voraussagt.

Je nach Ausprägung der Vorbewegung kann man die Formation in zwei Varianten unterteilen.

W Formation am Ende eines Abwärtstrends

Bei der ersten Variante befindet sich die Formation innerhalb eines langen Abwärtstrends. Der Kurs ist also in den Wochen und Monaten vor der Double Bottom Formation über einen längeren Zeitraum gefallen. Hier erfolgt der Ausbruch aus der Formation also gegen die Richtung des übergeordneten Trends.

W Formation innerhalb eines langfristigen Aufwärtstrends

Bei der zweiten Variante erfolgt die Abwärtsbewegung vor der W Formation, während sich der Kurs in einem langfristigen Aufwärtstrend befindet. Die Abwärtsbewegung vor der Formation kann hier also als kurz- bis mittelfristiger Rücksetzer innerhalb eines bestehenden Trends betrachtet werden. In diesem Fall erfolgt der Ausbruch aus der Double Bottom Formation daher in Richtung des langfristigen Aufwärtstrends.

Bei der ersten Variante wird sich der Kurs deutlich schwerer tun, längerfristig zu steigen, da er sich gegen den bestehenden Trend und gegen die allgemeine Marktmeinung bewegen muss. Hier sollte daher eher mit den im folgenden Kapitel vorgestellten Gewinnzielen gearbeitet werden. Bei einem starken Abwärtstrend sollte auf den Einstieg im Zweifelsfall eher ganz verzichtet werden.

Bewegt sich der Kurs hingegen wie bei der zweiten Variante nach dem Ausbruch in Richtung des langfristigen Trends, ist durchaus damit zu rechnen, dass der Kurs nach Abschluss der W Formation seine vorherige Aufwärtsbewegung fortsetzt.

Trading mit der W Formation

Das Auftauchen einer Double Bottom oder W Formation sagt steigende Kurse voraus. Ein Anleger, der nach dieser Formation handelt, würde also eine Aktie, in deren Chart die Formation auftaucht, kaufen.

In diesem Abschnitt widmen wir uns der Frage, wann in eine neue Trading Position eingestiegen werden kann, wo Verluststopps gesetzt werden sollten und wann aus der Position wieder ausgestiegen werden sollte.

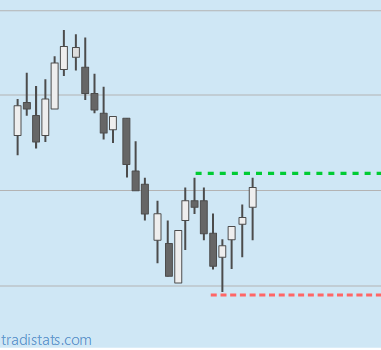

Im nebenstehenden Kerzenchart sehen Sie eine weitere W Formation.

Die grüne Linie im Chart zeigt den Bereich, der vom Kurs überschritten werden muss, bevor ein Kauf getätigt werden kann.

Die rote Linie zeigt die Position des Verluststopps.

Anmerkung | Wie Sie im obenstehenden Chart sehen konnten, ist es im Kerzenchart deutlich schwieriger eine W Formation zu erkennen als im Linienchart. Dafür können, im Gegensatz zum Linienchart, im Kerzenchart die Tageshoch- und Tagestiefpunkte bestimmt werden, die zum Setzen der Stopps benötigt werden. Es lohnt sich also im Trading immer, mehrere Arten von Charts zu betrachten.

Einstieg

Ein Einstieg sollte immer erst dann erfolgen, wenn der Kurs über das vorherige Hoch gestiegen ist. Der Einstieg kann dabei auf zwei verschiedene Arten erfolgen.

Variante 1

Beim Einstieg per Stop Order wird eine Stop Buy Order knapp oberhalb des Zwischenhochs (grüne Linie) positioniert. Die Aktie wird dadurch automatisch gekauft, sobald der Kurs über die in der Stop Order festgelegte Kursschwelle steigt.

Variante 2

Bei der zweiten Variante wird gewartet, bis der Kurs oberhalb des Zwischenhochs schließt. Der Einstieg erfolgt hier etwas später und dadurch zu etwas höheren Kursen. Allerdings kommt es bei der ersten Variante häufig vor, dass der Kurs nur kurz über den Kurs der Stop Order steigt und dann wieder darunter zurückfällt, sodass der Trade mit einem Verlust schließt. Diese Verlusttrades können mit der zweiten Variante umgangen werden.

Verluststopp

Ein Verluststopp wird gesetzt, um eine Position vor allzu großen Verlusten zu schützen. Die Position wird dabei geschlossen, sobald sich der Kurs zu weit in die falsche Richtung bewegt. Dazu wird eine Stop Loss Order unterhalb des Einstiegskurses platziert. Fällt der Kurs auf den Wert der Stop Loss Order, wird die Position automatisch mit einem Verlust geschlossen.

Im Falle der Double Bottom Formation würden die meisten Trader ihren ersten Stoppkurs entweder unterhalb des tiefsten Punktes der Formation oder unterhalb des zweiten Tiefpunktes setzen. Fällt der Kurs unter dieses Tief, kann davon ausgegangen werden, dass die Formation als Kaufsignal versagt hat. Die Position wird nun mit einem Verlust geschlossen. Der Verlust ist in diesem Fall die Differenz zwischen Einstiegskurs und Stoppkurs (zuzüglich Transaktionskosten).

Natürlich muss mit dem Ausstieg nicht gewartet werden, bis der Kurs den Stoppkurs erreicht. Bewegt sich der Kurs nach dem Einstieg über einen längeren Zeitraum seitwärts oder beginnt leicht zu fallen, kann auch schon vorher ausgestiegen werden.

Steigt der Kurs nach dem Anstieg weiter nach oben, kann der Stoppkurs per Trailing Stop (siehe unten) Stück für Stück weiter nach oben verschoben werden.

Ausstieg mit Gewinn

Wenn für den Trader alles gut läuft, muss er sich um mögliche Verluste weniger Gedanken machen, da sich der Kurs nach dem Einstieg direkt weiter nach oben bewegt. Hier stellt sich nun die Frage, an welchem Punkt mit einem Gewinn ausgestiegen werden sollte. Auch hier gibt es mehrere Vorgehensweisen. Der Trader sollte allerdings schon vor dem Einstieg in den Trade festlegen, auf welche Weise er den Trade im Gewinnfall schließen möchte.

Trailing Stop

Beim Trailing Stop wird der Stoppkurs jedes Mal nachgezogen, wenn sich der Kurs nach oben bewegt. Der Trader legt dazu einen Abstand zwischen dem höchsten Kurs und dem Stoppkurs fest. Hat der Trader beispielsweise einen Abstand von 5€ festgelegt, so wird bei einem Einstiegskurs von 100€ der erste Stoppkurs auf 95€ gesetzt. Steigt der Kurs nun auf 108€ wird der Trailing Stop auf 103 € nachgezogen. Der Stoppkurs wandert also mit steigenden Kursen weiter nach oben. Fällt der Kurs zu einem späteren Zeitpunkt unter den Stoppkurs, wird die Trading Position geschlossen.

Stoppkurs per Hand nachziehen

Beim oben vorgestellten Trading Stop wird der Stoppkurs automatisch nachgezogen. Daneben kann der Stoppkurs aber auch vom Trader selbst nachgezogen werden. In einem Tageschart kann der Stoppkurs beispielsweise am Ende jedes Tages auf das neue Tagestief nachgezogen werden. Eine andere Möglichkeit wäre es einen neuen Stop unter signifikante Tiefpunkte zu setzen.

Gewinnziel

Als Gewinnziel wird ein Kurs oberhalb des Einstiegskurses gewählt. Wird dieser Kurswert erreicht, wird die Aktie mit Gewinn verkauft. Wenn ein Anleger beispielsweise zu einem Kurs von 100€ in eine Aktie einsteigt, kann er ein Gewinnziel von 105€ festlegen. Dazu setzt er eine Limit Verkaufsorder mit einem Wert von 105€. Sobald sich ein Käufer findet, der bereit ist, die Aktie zu diesem Preis zu kaufen, wird die Aktie verkauft. Der Anleger erzielt dadurch einen Gewinn von 5€.

Um das Gewinnziel zu errechnen, berechnen viele Trader zuerst die Differenz zwischen dem vorherigem Tiefpunkt und dem Hoch des Zwischenhochs. Dieser Wert wird dann auf den Einstiegskurs aufgeschlagen, um so das Gewinnziel zu errechnen.

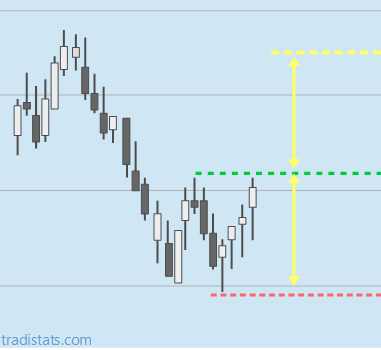

Zur besseren Erklärung sehen wir uns dazu noch einmal den Chart von oben ein. Der untere gelbe Pfeil zeigt den Abstand zwischen dem höchsten Kurs des Zwischenhochs (grüne Linie) und dem tiefsten Punkt des Tiefs (rote Linie).

Nehmen wir nun an, die Aktie wird gekauft, sobald die grüne Linie überschritten wird. Das Gewinnziel kann nun ermittelt werden, indem der Abstand zwischen grüner Linie und roter Linie zum Kurs der grünen Linie hinzugerechnet wird.

Das Gewinnziel ist in unserem Chart durch die gelbe Linie markiert.

Wird das Kursziel auf diese Weise festgelegt, ist der potentielle Gewinn bei einem Gewinntrade genauso groß, wie der potentielle Verlust in einem Verlusttrade.

Um ein besseres Verhältnis zwischen potentiellem Gewinn und Verlust zu erhalten, kann auch der doppelte Wert zum Einstiegskurs hinzugerechnet werden. In unserem Beispiel oben würden dazu also zwei gelbe Pfeile übereinandergestapelt, um das neue Gewinnziel zu ermitteln. In diesem Fall ist der potentielle Gewinn natürlich deutlich größer. Allerdings ist hier gleichzeitig die Wahrscheinlichkeit, dass das Gewinnziel erreicht wird, kleiner. Hier muss also eine Abwägung zwischen möglichem Gewinn und Risiko getroffen werden.

Weitere Gewinnziele

Neben der oben vorgestellten Methode gibt es auch andere Möglichkeiten, um Gewinnziele festzulegen. Befand sich der Kurs vor der Double Bottom Formation in einem langfristigen Aufwärtstrend, kann auch das letzte Hoch vor der Formation als Gewinnziel verwendet werden.

Weitere Artikel

Übersicht | Die wichtigsten Chartformationen im Überblick

Was ist die Cup and Handle oder Tassenformation ?

Trading Range oder Rechteck Formation