An der Börse werden eine Vielzahl von verschiedenen technischen Indikatoren eingesetzt. Dabei werden technische Indikatoren sowohl dazu verwendet, um direkt Trading Signale zum Ein- und Ausstieg zu erzeugen, als auch, um die generelle Konstitution des Marktes zu prüfen. Einige Trading Indikatoren messen die Stärke des aktuellen Trends, während andere Indikatoren überkaufte und überverkaufte Bereiche im Chart anzeigen.

Inhalt

Welche Arten von technischen Indikatoren gibt es ?

Technische Indikatoren im Kurschart

Technische Indikatoren im eignen Chart

Welche Arten von technischen Indikatoren gibt es ?

Abhängig davon, an welcher Stelle der technische Indikator in den Chart eingetragen wird, lassen sich die verschiedenen Indikatoren grob in zwei Untergruppen unterteilen.

- Trading Indikatoren der ersten Gruppe werden direkt in den Kurschart einer Aktie oder eines Wertpapiers eingezeichnet. Hierzu zählen beispielsweise gleitende Durchschnitte, Indikatoren mit Trendkanälen und der Parabolic SAR.

- Die zweite Gruppe von technischen Indikatoren wird in einem eigenen Chart unterhalb des eigentlichen Kurscharts abgebildet. In vielen Fällen handelt es sich bei diesen Indikatoren um Oszillatoren, die um eine Nulllinie schwanken.

Technische Indikatoren im Kurschart

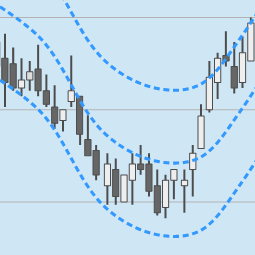

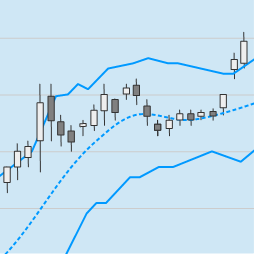

Bollinger Bänder

Bollinger Bänder werden mit Hilfe eines einfachen gleitenden Durchschnitts und der Standardabweichung berechnet.

Die mittlere Linie, das sogenannte mittlere Bollinger Band, zeigt den Verlauf des gleitenden Durchschnitts. Das obere Band wird berechnet, indem die Standardabweichung zum gleitenden Durchschnitt hinzugerechnet wird. Zur Berechnung des unteren Bandes wird die Standardabweichung vom Durchschnitt abgezogen.

Die Standardabweichung wird als ein Maß für die Volatilität gesehen. Kommt es zu heftigen Kursbewegungen, steigt die Volatilität und die beiden äußeren Bollinger Bänder bewegen sich auseinander. In ruhigeren Phasen ziehen sich die beiden äußeren Bänder wieder in Richtung des gleitenden Durchschnitts zurück.

Bollinger Bänder werden in einer Vielzahl von verschiedenen Trading Strategien eingesetzt. Die meisten Trader eröffnen eine neue Position, wenn der Kurs eines der beiden äußeren Bollinger Bänder durchbricht.

Mehr über Bollinger Bänder erfahren Sie im Artikel Bollinger Bänder | Berechnung und Interpretation.

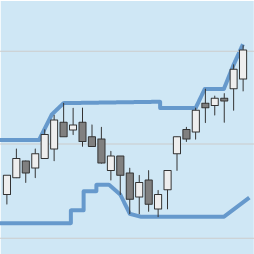

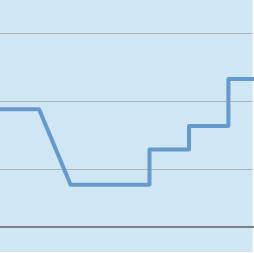

Donchian Channel

Der Donchian Kanal besteht aus einer unteren und einer oberen Linie. Die obere Linie zeigt den höchsten Kurs der vergangenen Perioden an, während die untere Linie den tiefsten Kurs anzeigt.

Bei einem 20 Tage Donchian Kanal markiert die obere Linie also den höchsten Kurs der vergangenen 20 Tage, während die untere Linie den tiefsten Punkt der letzten 20 Tage anzeigt.

Der Donchian Kanal wird häufig als Bestandteil eines Trendfolgesystems eingesetzt . Dabei wird in einen neuen Trade eingestiegen, sobald der Kurs eine der beiden Linien durchbricht. Steigt der Kurs über die obere Linie, wird eine Long Position aufgebaut. Fällt der Kurs unter die untere Linie, wird eine Short Position aufgebaut.

Mehr erfahren Sie im Artikel Donchian Channel Strategie.

Envelopes

Beim Envelopes Indikator werden drei übereinanderliegende Linien in den Chart eingezeichnet.

Die mittlere Linie ist ein gleitender Durchschnitt.

Die beiden äußeren Linien werden berechnet, indem die mittlere Linie um einen bestimmten Betrag nach unten oder nach oben verschoben wird.

Die drei Linien haben also alle den gleichen Verlauf. Ebenso ist der Abstand zwischen der oberen Linie und der mittleren Linie immer genauso groß, wie der Abstand zwischen der unteren und der mittleren Linie.

Der Envelopes Indikator wird für verschiedene Trading Strategien eingesetzt. Einige Strategien eröffnen eine neue Position, wenn der Kurs eine der äußeren Linien durchbricht. Andere Strategien setzen auf eine Gegenbewegung, sobald der Kurs von einer der beiden Linien abprallt.

Weitere Informationen zu diesem Indikator erhalten Sie im Artikel zu Envelopes Indikator.

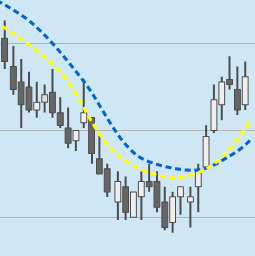

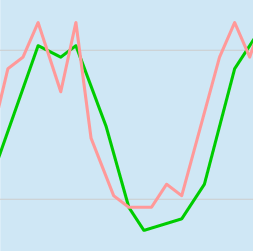

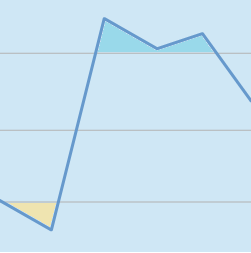

Gleitende Durchschnitte

Gleitende Durchschnitte dienen dazu, die Kursbewegung zu glätten, und werden in der technischen Analyse immer als Linie in den Kurschart eingetragen.

Als Beispiel sehen Sie rechts den Kerzenchart einer Aktie. In diesem Fall sind mit der blauen und der gelben Linie zwei verschiedene gleitende Durchschnitte eingezeichnet.

Bevor eine solche Linie eingezeichnet werden kann, muss aus den Kursen der vorherigen Kerzen ein Durchschnittswert errechnet werden.

Die Berechnung kann dabei auf unterschiedliche Art und Weise erfolgen:

SMA

Der Simple Moving Average oder einfache gleitende Durchschnitt wird berechnet, indem die Kurse der vorherigen Kerzen zusammengerechnet werden und dann das Ergebnis durch die Anzahl der Kurse geteilt wird.

Zum Beispiel wird der einfache gleitende Durchschnitt der letzten 20 Tage (SMA 20) berechnet, indem zuerst die Schlusskurse der letzten 20 Tage aufsummiert werden und dann das Ergebnis durch die Anzahl der Tage geteilt wird. Für jede Kerze im Chart wird ein neuer Durchschnittswert errechnet und in den Chart eingetragen. Werden diese Werte nun miteinander verbunden, entsteht die Durchschnittslinie.

WMA

Der Weighted Moving Average oder gewichtete gleitende Durchschnitt wird ähnlich berechnet wie der SMA. Allerdings werden hier die letzten Kurse stärker gewichtet als die vorherigen Kurse. Dadurch reagiert der WMA schneller auf Kursänderungen als der SMA.

EMA

Der dritte im Bunde der meistverwendeten gleitenden Durchschnitte ist der EMA oder exponentiell gleitende Durchschnitt. Dieser gleitende Durchschnitt wird aus dem aktuellen Kurs und dem exponentiellen Durchschnitt der Vorperiode gebildet.

Viele Trader nutzen gleitende Durchschnitte, um den richtigen Zeitpunkt für den Einstieg und Ausstieg zu finden. Dabei wird eine neue Position eröffnet, wenn der Durchschnitt entweder den Kurs, einen zweiten Durchschnitt (Double Moving Average Crossover) oder mehrere Durchschnitte (Triple Moving Average Crossover) schneidet. Daneben werden gleitende Durchschnitte auch verwendet, um den Trend anzuzeigen.

Neben den drei oben aufgeführten Durchschnitten gibt es noch eine Vielzahl an weiteren gleitenden Durchschnitten, die alle als technischer Indikator eingesetzt werden können. Eine Liste der bekanntesten gleitenden Durchschnitte finden Sie im Artikel Übersicht | Gleitende Durchschnitte.

Keltner Channel

Der Keltner Channel besteht aus drei Linien.

Die Linie in der Mitte des Kanals ist ein gleitender Durchschnitt. In den meisten Fällen wird dazu ein exponentiell gleitender Durchschnitt verwendet.

Um die beiden äußeren Kanallinien zu berechnen, wird die Average True Range oder durchschnittliche Handelsspanne benötigt. Dieser Wert gibt an, wie stark der Kurs an einem durchschnittlichen Tag schwankt.

Zur Berechnung der oberen Linie des Keltner Kanals wird nun der Wert der Average True Range zum Wert des exponentiellen Durchschnitts hinzugerechnet. Die untere Linie wird berechnet, indem die Average True Range vom Wert des Durchschnitts abgezogen wird. In weniger schwankungsstarken Zeiten nähern sich die beiden Linien dem gleitenden Durchschnitt an. In sehr volatilen Phasen weitet sich der Keltner Channel hingegen aus.

Die meisten Trader, die diesen technischen Indikator im Trading einsetzen, sehen einen Bruch der oberen Kanallinie als Kaufsignal und den Bruch der unteren Linie als Verkaufssignal.

Mehr erfahren Sie im Artikel zum Keltner Channel.

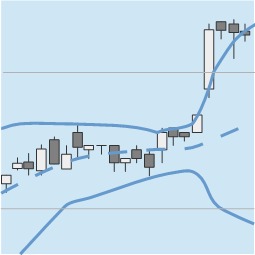

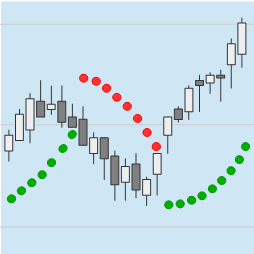

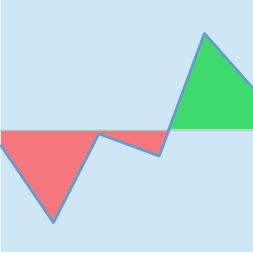

Parabolic SAR

Beim Parabolic SAR zeigen grüne und rote Punkte an, ob sich der Kurs in einer Aufwärts- oder einer Abwärtsbewegung befindet.

Grüne Punkte unterhalb des Kurses zeigen einen Aufwärtstrend an.

Rote Punkte oberhalb des Kurses zeigen einen Abwärtstrend an.

Wenn der Kurs eine Punktelinie kreuzt, ist der aktuelle Trend gebrochen und es liegt ein Trendwechsel vor. Ein Anleger, der eine Position in dem betrachteten Wertpapier hält, stößt daher seine bestehende Position ab und eröffnet ggf. eine Position in die Gegenrichtung. Der Parabolic SAR erzeugt also sowohl Signale zum Ausstieg als auch Signale zum Einstieg.

Eine ausführliche Beschreibung finden Sie im Artikel zum Parabolic SAR.

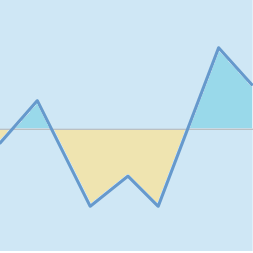

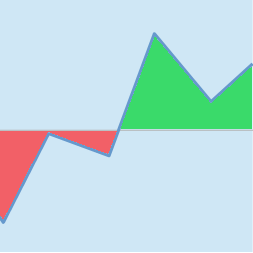

Zig Zag Indikator

Die Linie des Zig Zag Indikators verbindet übergeordnete Hoch- und Tiefpunkte.

Hat ein Zig Zag Indikator beispielsweise einen Mindestwert von 5 Prozent, so verbindet die Zig Zag Linie alle Hochs, die mehr als 5 Prozent über ihrem vorherigen Tief notieren, und alle Tiefs, die mindestens 5 Prozent von ihrem vorherigen Hoch entfernt sind.

Die aufeinanderfolgenden Tiefs und Hochs werden durch die Linie auf direktem Wege verbunden, sodass die Linie ein Zick Zack (engl. Zig Zag) artiges Aussehen hat.

Der Zig Zag Indikator wird vor allem in der Chartanalyse eingesetzt, um Trendbewegungen, Widerstandszonen und Elliot Wellen zu erkennen.

Mehr zu diesem Trading Indikator erfahren Sie im Artikel zum Zig Zag Indikator.

Technische Indikatoren im eignen Chart

Im nachfolgenden Teil befassen wir uns mit technischen Indikatoren, die in einem separaten Teil unterhalb des eigentlichen Kurscharts abgebildet werden.

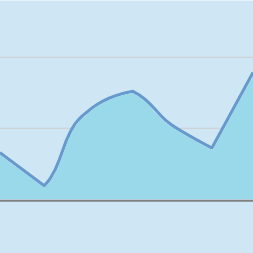

ATR Indikator

Der Average True Range Indikator zeigt den Verlauf der Average True Range oder durchschnittlichen Handelsspanne an.

Zur Berechnung der Average True Range wird zuerst die wahre Handelsspanne (True Range) berechnet. Hierzu werden der höchste Kurs, der tiefste Kurs und der Schlusskurs des Vortags betrachtet. Um die True Range zu ermitteln, wird geprüft, zwischen welchen dieser drei Werte der Abstand am größten ist. Dieser Abstandswert wird als True Range bezeichnet.

Um nun die Average True Range zu erhalten, müssen zuerst die Handelsspannen der letzten Vorperioden berechnet werden. Dann wird aus diesen Handelsspannen ein einfacher Durchschnitt gebildet. Besonders häufig wird die Average True Range der letzten 14 Tage berechnet. Hierzu werden die Handelsspannen der letzten 14 Tage zusammengerechnet und dann durch die Anzahl der Tage (14) geteilt.

Der ATR Indikator zeigt den Verlauf der Average True Range im Zeitablauf.

- Steigt der ATR Indikator, so nimmt die Größe der Handelsspannen zu, was auf stärkere Kursschwankungen hindeutet.

- Fällt der Indikator, so nehmen die Schwankungen ab.

Mehr zur Average True Range und dem ATR Indikator finden Sie im Artikel zu Average True Range.

Bollinger b% Indikator

Der Bollinger b% Indikator zeigt die Position des Kurses im Bollinger Kanal an.

- Wenn sich der Kurs oberhalb des oberen Bollinger Bandes befindet, hat der Bollinger b% Indikator einen Wert von größer 1.

- Ein Wert unter 0 zeigt, dass sich der Kurs unterhalb des unteren Bollinger Bandes befindet.

- Liegt der Wert des Indikators zwischen 1 und 0, befindet sich der Kurs zwischen den beiden äußeren Bollinger Linien.

Mehr zu diesem Indikator finden Sie im Artikel Bollinger Bänder.

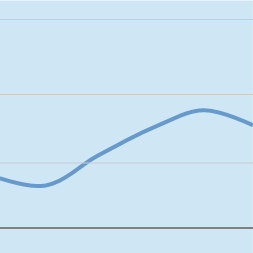

Bollinger Bandbreite

Der Bollinger Bandbreite Indikator zeigt den Abstand zwischen dem oberen und dem unteren Bollinger Band an.

Der technische Indikator wird berechnet, indem zuerst das untere Bollinger Band vom oberen Bollinger Band abgezogen und dann das Ergebnis durch den Wert des mittleren Bollinger Bandes geteilt wird.

Steigt die Volatilität, bewegen sich die beiden Bollinger Bänder auseinander und der Bollinger Breite Indikator steigt. Ziehen sich die beiden Bänder hingegen zusammen, so fällt der Indikator.

Mehr zur Bollinger Bandbreite erfahren Sie im Artikel Bollinger Bänder.

Donchian Kanal Breite

Wie der Name schon verrät, zeigt die Donchian Kanal Breite die Breite des Donchian Channels an.

Der Donchian Channel zeigt den höchsten und den tiefsten Kurs für einen bestimmten Zeitraum an. Die Donchian Breite misst also den Abstand zwischen dem höchsten Kurs und dem tiefsten Kurs eines bestimmten Zeitraums.

Wird beispielsweise ein 10 Tage Donchian Kanal für eine Aktie berechnet, so zeigt die Donchian Kanal Breite den Abstand zwischen dem höchsten Kurs und dem tiefsten Kurs der vergangenen 10 Tage an.

Bei starken Kursbewegungen nimmt die Breite des Donchian Channels zu. Bei ruhigen Märkten hingegen zieht sich der Donchian Channel zusammen. Zeigt der Donchian Breite Indikator also einen hohen Wert an, deutet dies auf stark schwankende Kurse und/oder auf eine ausgeprägte Trendbewegung hin. Ein kleiner Wert deutet hingegen auf einen flachen Kursverlauf hin.

Mehr zum Donchian Kanal Breite Indikator finden Sie im Artikel Donchian Channel Strategie.

Fast Stochastik

Der Fast Stochastik Indikator ist eine Variante des Stochastik Indikators. Die Fast Stochastik zeigt an, wo sich der aktuelle Kurs im Verhältnis zum vorherigen Höchst- und Tiefstkurs befindet.

Der Indikator besteht aus zwei Linien, die zwischen den Werten von 0 und 100 hin- und herpendeln. Ein Wert im oberen Bereich zeigt an, dass sich der Kurs nah am Höchstkurs befindet. Notieren die beiden Linien im unteren Bereich, befindet sich der Kurs in der Nähe des tiefsten Punktes des Betrachtungszeitraums

Im Unterschied zur nahe verwandten Slow Stochastik (siehe Stochastik Indikator) verlaufen die Linien der Fast Stochastik deutlich sprunghafter.

Mehr erfahren Sie im Artikel zum Stochastik Indikator.

Heikin Ashi Differenz Indikator

Der Heikin Ashi Differenz Indikator zeigt die Höhe der Heikin Ashi Kerze der zugehörigen Periode an.

Der Heikin Ashi Chart ähnelt auf den ersten Blick dem Kerzenchart. Allerdings zeigen die Heikin Ashi Kerzen nicht die wahren Kurse an, sondern werden aus den Kursen der Vorkerze und den tatsächlichen Kursen berechnet.

Die einzelnen Werte des Heikin Ashi Differenz Indikators werden berechnet, indem der Schlusskurs einer Heikin Ashi Kerze vom ihrem Eröffnungskurs abgezogen wird.

- Liegt der Schlusskurs über dem Eröffnungskurs, notiert der Indikator im positiven Bereich.

- Notiert der Schlusskurs hingegen unterhalb des Eröffnungskurses, so zeigt der Indikator einen negativen Wert an.

Der Heikin Ashi Differenz Indikator zeigt also sowohl die Richtung als auch die Höhe der zugehörigen Heikin Ashi Kerze an.

Mehr Informationen zum Heikin Ashi Differenz Indikator erhalten Sie im Artikel Heikin Ashi Chart.

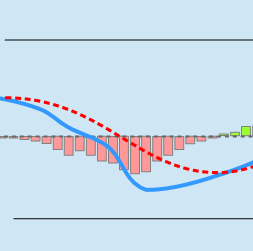

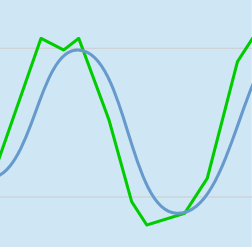

MACD Indikator

Der MACD ist ein häufig in der technischen Analyse eingesetzter Indikator. Der Indikator besteht aus zwei Linien und einem Histogramm.

Bei den beiden Linien handelt es sich um die MACD Linie und die Signallinie. Die MACD Linie reagiert etwas schneller auf Kursänderungen als die Signallinie. Daher gilt es als bullisches Zeichen, wenn die MACD Linie über die Signallinie steigt. Fällt die MACD Linie hingegen unter die Signallinie, deutet dies auf fallende Kurse hin.

Das Histogramm zeigt den Abstand zwischen den beiden Linien an. Je größer der Abstand, desto höher sind die Balken des Histogramms.

Mehr erfahren Sie im Artikel zum MACD Indikator.

Momentum Indikator

Der Momentum Indikator wird berechnet, indem vom aktuellen Schlusskurs ein vorheriger Schlusskurs abgezogen wird.

Soll beispielsweise der Momentum Indikator der letzten 10 Tage berechnet werden, so wird einfach vom aktuellen Schlusskurs der Schlusskurs von vor 10 Tagen abgezogen.

Der Momentum Indikator schwankt um eine Nulllinie.

- War der Schlusskurs von vor 10 Tagen höher als der aktuelle Schlusskurs, so ist der Kurs in den letzten 10 Tagen gefallen und der Wert des Momentum Indikators notiert unterhalb der Nulllinie.

- Lag der Schlusskurs von vor 10 Tagen hingegen unterhalb des aktuellen Schlusskurses, so ist der Kurs gestiegen und der Wert des Indikators liegt oberhalb der Nulllinie.

Dieser technische Indikator wird verwendet, um die Stärke einer Kursbewegung anzuzeigen und Trendumschwünge aufzuspüren.

Mehr Informationen erhalten Sie im Artikel zum Momentum Indikator.

Rate of Change Indikator

Der Rate of Change Indikator hat den gleichen Verlauf wie der Momentum Indikator. Im Unterschied zum Momentum Indikator sind die Werte hier allerdings nicht als absolute Werte, sondern als Prozentwerte angegeben.

Wie auch der Momentum Indikator wird die Rate of Change berechnet, indem vom aktuellen Schlusskurs der Schlusskurs einer Vorperiode abgezogen wird. Im Anschluss daran wird aus diesem Wert ein Prozentwert errechnet.

Die Rate of Change zeigt an, ob der Kurs im betrachteten Zeitraum gestiegen oder gefallen ist. Ein Drehen der Rate auf Change kann ein erster Indikator für einen Trendwechsel sein.

Mehr über diesen technischen Indikator erfahren Sie im Artikel zur Rate of Change.

Relative Stärke Index

Der Relative Stärke Index oder RSI Indikator wird berechnet, indem der durchschnittliche Kursgewinn der letzten Tage durch den durchschnittlichen Kursverlust geteilt wird.

Der RSI ist ein Oszillator, der zwischen den Werten 0 und 100 schwankt. Ein Wert unter 30 bedeutet, dass das betrachtete Wertpapier überverkauft ist. Notiert der Indikator über 70, gilt das Wertpapier als überkauft.

Bei überverkauften Wertpapieren wird damit gerechnet, dass es zumindest zu einer kurzfristigen Aufwärtsbewegung kommen wird. Bei einem überkauften Wertpapier ist mit einem kurzfristigen Rücksetzer zu rechnen.

Mehr zum RSI finden Sie im Artikel zum Relative Stärke Index.

Stochastik Indikator (Slow Stochastik)

Beim Stochastik Indikator zeigen zwei Linien an, wo sich der Kurs im Verhältnis zu den vorherigen Höchstkursen und Tiefstkursen befindet. Die beiden Linien schwanken dabei zwischen den Werten 0 und 100.

Befinden sich die Linien nahe der oberen Linie, notiert der Kurs nah am höchsten Kurs des Betrachtungszeitraums. Verlaufen die Linien im unteren Bereich, befindet sich der Kurs näher an seinem Tiefstkurs.

Der Indikator soll überverkaufte und überkaufte Bereiche anzeigen. Ein Kreuzen der beiden Linien wird als Trading Signal gewertet. Daneben sollen Divergenzen zwischen Indikator und Kurs auf das Ende eines Aufwärtstrends oder Abwärtstrends hinweisen.

Es gibt zwei Varianten des Stochastik Indikators; die Fast Stochastik und die Slow Stochastik. Wenn von einem Stochastik Indikator gesprochen wird, ohne dass angegeben wird, welche der beiden Varianten gemeint ist, ist meistens der Slow Stochastik Indikator gemeint.

Mehr über diese beiden Indikatoren finden Sie im Artikel zum Stochastik Indikator.

Weitere Artikel

Welche Arten von Charts werden an der Börse verwendet?

Übersicht Candlestick Formationen

10 Trendfolgestrategien mit technischen Indikatoren