Der MACD Indikator wird in der technischen Analyse von Börsenkursen eingesetzt und besteht im Wesentlichen aus zwei Linien, die um eine Nulllinie schwanken. Der Verlauf der beiden Linien gibt Aufschluss über den aktuellen Trend. Ein Kreuzen der Linien deutet auf einen Trendwechsel hin. Einige Trader nutzen den MACD Indikator auch zum Eröffnen und Schließen von Trading Positionen.

Die Standarteinstellungen für den MACD sind 12, 26 und 9. Das bedeutet, dass zur Berechnung exponentiell gleitende Durchschnitte mit den Periodenlängen 12, 26 und 9 verwendet werden. Mehr dazu erfahren Sie im Abschnitt Berechnung.

Inhalt

Allgemeiner Aufbau des MACD Indikators

Berechnung von MACD Linie und Signallinie

Bedeutung des Histogramms

Was bedeutet es, wenn sich die beiden Linien kreuzen?

Trendbestimmung mit dem MACD

Allgemeiner Aufbau des MACD Indikators

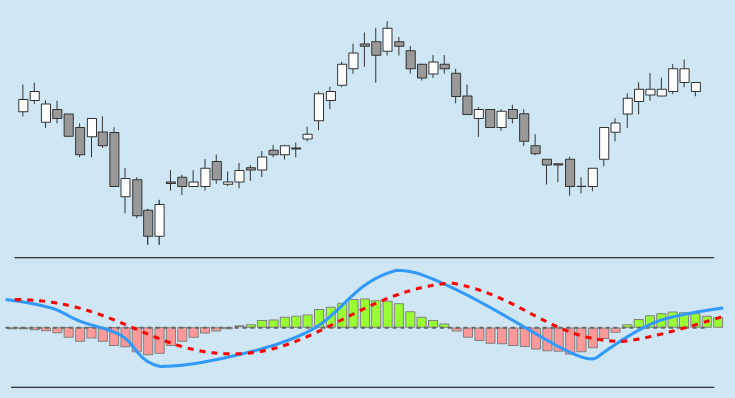

Zuerst wollen wir den allgemeinen Aufbau des MACD Indikators betrachten. In der Abbildung oben sehen Sie den Tageschart einer Aktie. Der Kursverlauf der Aktie ist im oberen Teil der Abbildung in Form eines Kerzencharts abgebildet. Im unteren Teil sehen Sie den zugehörigen MACD Indikator. Die blaue Linie ist die MACD Linie, die rote Linie ist die Signallinie.

Die waagerechte Linie ist die Nulllinie. An dieser Linie haben MACD- und Signallinie einen Wert von Null. Haben die beiden Linien einen negativen Wert, notieren Sie unterhalb der Nulllinie. Ist ihr Wert positiv, notieren Sie oberhalb der Nulllinie.

Die grünen und roten Balken im Hintergrund sind Teile des Histogramms. Die Balken sind grün gefärbt, wenn der Wert der MACD Linie größer ist als der Wert der Signallinie. Verläuft die MACD Linie unterhalb der Signallinie, sind die Balken rot gefärbt.

Berechnung von MACD Linie und Signallinie

Um zu erklären, wie der MACD funktioniert, schauen wir uns zuerst an, wie die beiden Linien berechnet werden.

MACD Linie

Als Erstes muss die MACD Linie berechnet werden. Dazu werden zuerst zwei exponentiell gleitende Durchschnitte (EMA) berechnet. Standardmäßig werden dazu der exponentiell gleitende Durchschnitt der letzten 12 Tage, kurz EMA 12, und der EMA 26 verwendet.

Nachdem die beiden Durchschnitte berechnet sind, wird der EMA mit der längeren Zeiteinheit vom kürzeren EMA abgezogen. Wenn wir die standardmäßige Einstellungen nutzen, müssen wir also den EMA 26 vom EMA 12 abziehen, um den Wert der MACD Linie zu erhalten.

Formel

MACD Linie = EMA(12) – EMA(26)

- Wenn der EMA 26 größer ist als der EMA 12, ist der Wert der MACD Linie negativ und die Linie verläuft unterhalb der Nulllinie.

- Ist der Wert das EMA 26 hingegen kleiner als der Wert des EMA 12, notiert die MACD Linie über der Nulllinie.

Der EMA 26 reagiert langsamer auf Kursänderungen als der EMA 12. Bei steigenden Kursen liegt die EMA 12 Linie daher meistens über der EMA 26 Linie. Bei fallenden Kursen liegt sie hingegen darunter.

- Fällt der EMA 12 stärker als der EMA 26, fällt die MACD Linie.

- Steigt der EMA 12 hingegen stärker als der EMA 26, steigt die MACD Linie.

Signallinie

Die Signallinie wird nach der MACD Linie berechnet, da zu ihrer Berechnung die Werte der MACD Linie benötigt werden.

Die Berechnung erfolgt, indem aus den Werten der MACD Linie ein neuer exponentiell gleitender Durchschnitt gebildet wird. In der Standartvariante wird dazu der EMA 9 gewählt. Die Signallinie ist also der exponentiell gleitende Durchschnitt der MACD Linie. Die Signallinie reagiert etwas langsamer auf Kursänderung und läuft daher der MACD Linie hinterher.

In englischen Texten wird die Signallinie des MACD Indikators wird auch als Trigger Line bezeichnet.

Bedeutung des Histogramms

Im Folgenden wenden wir uns dem Histogramm zu. Das Histogramm ist übrigens nicht immer Bestandteil des MACD Indikators. Manchmal werden nur die MACD Linie und die Signallinie gezeigt.

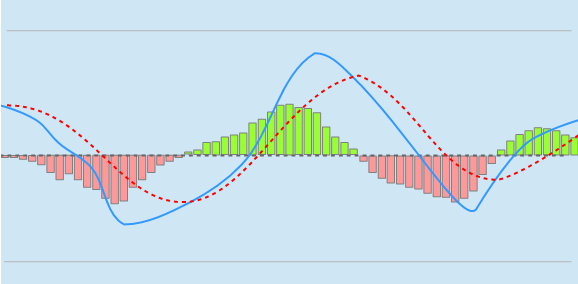

In der Abbildung oben sehen Sie den MACD Indikator ohne den zugehörigen Kerzenchart. Die Balken des Histogramms zeigen den Abstand zwischen der blauen MACD Linie und der roten Signallinie an. Zur Berechnung der Balken wird einfach der Wert der Signallinie vom Wert der MACD Linie abgezogen.

- Notiert die MACD Linie unterhalb der Signallinie. So ist der Wert negativ und es wird ein roter Balken eingetragen. Je tiefer die MACD Linie unter der Signallinie notiert, desto länger ist der Balken.

- Wenn die MACD Linie hingegen über der Signallinien notiert, wird ein grüner Balken eingetragen. Je höher die MACD Linie über der Signallinie liegt, desto höher ist der Balken des Histogramms.

Was bedeutet es, wenn sich die beiden Linien kreuzen?

Ein Kreuzen der beiden Linien deutet auf einen Wechsel des Trends hin. Steigt die MACD Linie über die Signallinie, deutet dies auf ansteigende Kurse hin. Fällt die MACD Linie unter die Signallinie, ist dies ein bearishes Signal und es ist mit fallenden Kursen zu rechnen.

Einige Trader nutzen das Kreuzen der Linien als Signal zum Kauf oder Verkauf einer Position. Sie kaufen also eine Aktie, wenn die MACD Linie über die Signallinie steigt. Wenn die MACD Linie unter die Signallinie fällt, verkaufen sie ihre Position oder bauen eine Short Position auf. In unserem Artikel Strategien mit dem MACD Indikator haben wir eine Strategie, die nach dieser Methode vorgeht, getestet. Zumindest in dem von uns untersuchten Zeitraum war diese Strategie nicht erfolgreich.

Trendbestimmung mit dem MACD

Viele Trader nutzen den MACD nicht direkt zum Erzeugen von Handelssignalen, sondern als Indikator zur Bestimmung des kurzfristigen Trends. Zur Ermittlung des Trends betrachten sie dabei sowohl die beiden Linien, als auch den Verlauf des Histogramms.

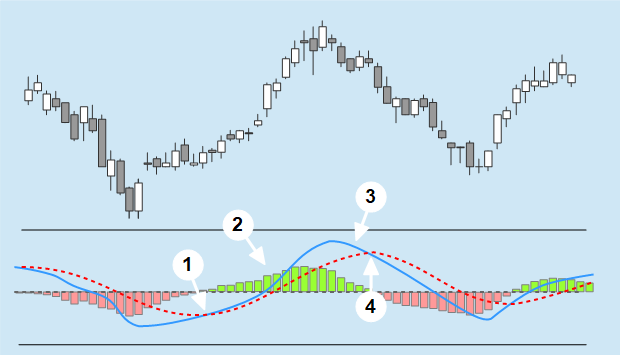

Schauen wir uns dazu die verschiedenen Phasen einer Aufwärtsbewegung an:

- Kreuzt die MACD Linie die Signallinie von unten nach oben, ist dies ein bullisches Signal und kündigt eine mögliche Aufwärtsbewegung an (Punkt 1).

- Bewegt sich die MACD Linie nach dem Kreuzen von der Signallinie weg, sodass der Abstand zwischen den beiden Linien zunimmt, spricht dies für einen starken Aufwärtstrend. In diesem Fall steigen auch die Balken des Histogramms weiter an (Punkt 2). Solange Histogramm und Kurs beide steigen, deutet dies auf einen stabilen Trend hin.

- Wenn sich MACD Linie und Signallinie wieder annähern, beginnt das Histogramm zu fallen (Punkt 3). Dies kann als ein erstes Zeichen für eine Abschwächung des Trends gewertet werden. Wenn die beiden Linien nun anfangen zu fallen, muss dies als ein weiteres Warnsignal gewertet werden.

- Kreuzen sich die beiden Linien schließlich erneut, so ist dies ein bearisches Zeichen (Punkt 4). Der Aufwärtstrend ist beendet und eine kommende Abwärtsbewegung ist wahrscheinlich.

Ein Trader, der den MACD als Trendindikator nutzt, würden nur Trades in Richtung des vom MACD angezeigten Trends durchführen.

Beispiel

Nehmen wir an, ein Trader nutzt Candlestick Formationen für seinen Trading. Nun entdeckt er im Chart einer Aktie eine Hammer Formation. Eine Hammer Formation sagt steigende Kurse voraus. Taucht eine solche Formation in einem Chart auftauchen, würde er den Wert also kaufen und auf steigende Kurse spekulieren.

Bevor er einen Kauf tätigt, wirft er aber zuerst einen Blick auf den MACD Indikator. Nur wenn der MACD einen Aufwärtstrend anzeigt, wird die Aktie gekauft. Zeigt der MACD Indikator hingegen einen Abwärtstrend an, wird das Kaufsignal ausgelassen. Dadurch werden die Einstiegssignale, die eine schlechtere Erfolgswahrscheinlichkeit haben, herausgefiltert.

Neben dem Chart, in dem gehandelt wird, wird häufig auch der Chart der nächsthöheren Ebene betrachtet. Sollen beispielsweise Trading Signale in einem Tageschart gehandelt werden. Wird auch der MACD Indikator im Wochenchart betrachtet. Nur wenn der MACD auch auf der höheren Ebene einen Trend in die richtige Richtung anzeigt, darf das Signal gehandelt werden.

Weitere Artikel

Übersicht | Technische Indikatoren

Was ist der Momentum Indikator ?

Drei Strategien mit dem MACD im Test