In diesem Artikel untersuchen wir die Performance von zwei Triple Moving Average Crossover Strategien, die jeweils drei gleitende Durchschnitte zum Erzeugen von Signalen zum Einstieg und Ausstieg verwenden.

Inhalt

Kurze Beschreibung der Strategie

Was wird getestet?

Strategie 1 | Triple Crossover 50/100/200

Strategie 2 | Triple Crossover 100/200/400

Kurze Beschreibung der Strategie

Bei der Triple Moving Average Crossover Methode werden die Linien von drei gleitenden Durchschnitten genutzt, um Trading Signale zu generieren. In unserer Untersuchung betrachten wir dazu die Linien von drei einfachen gleitenden Durchschnitten (SMA), die aus den Schlusskursen der vergangenen Tage berechnet wurden. Zur Berechnung der einzelnen Durchschnitte wird dabei eine unterschiedliche Anzahl von Tagen verwendet. Beispielsweise nutzen wir in unserem ersten Test den gleitenden Durchschnitt der letzten 50 Tage (GD 50), der letzten hundert Tage (GD 100) und der letzten 200 Tage (GD 200).

Eine neue Position wird eröffnet, sobald die Linien der drei Durchschnitte in der „richtigen“ Reihenfolge übereinanderliegen.

- Damit ein Kauf getätigt werden kann, muss der Durchschnitt mit den wenigsten Tagen über dem Durchschnitt mit den zweitwenigsten Tagen liegen. Gleichzeitig müssen beide Linien über der Linie des Durchschnitts mit den meisten Tagen liegen. Beispielsweise läge bei einem Kaufsignal der GD 50 über dem GD 100 und der GD 100 läge seinerseits über dem GD 200.

- Bei einer Short Position ist es genau umgekehrt. Hier liegt der Durchschnitt mit den wenigsten Tagen unter den beiden anderen Durchschnitten, während der Durchschnitt mit den meisten Tagen über den beiden anderen Linien verläuft. In unserem Beispiel würde also eine Short Position eröffnet, sobald der GD 50 unter dem GD 100 notiert und gleichzeitig beide unterhalb des GD 200 liegen.

Für den Ausstieg aus einer bestehenden Position müssen weniger strenge Bedingungen erfüllt werden als beim Einstieg. Hier genügt es, wenn sich die beiden kleineren Durchschnitte erneut schneiden.

Eine ausführlichere Beschreibung der Strategie finden Sie im Artikel zu Triple Moving Average Crossover.

Was wird getestet?

Im Folgenden wollen wir zwei Strategien testen, die nach der oben beschriebenen Methode vorgehen. Beide Strategien starten mit einer Anfangsinvestition von 10000€, die entsprechend der Strategie über einen Zeitraum von 20 Jahren in den Dax investiert wird. Bei jedem Einstieg in eine neue Position wird dabei immer das gesamte vorhandene Kapital investiert. Transaktionskosten werden in unserer Untersuchung nicht beachtet.

- Bei der Long Strategie werden ausschließlich Kaufsignale gehandelt.

- Bei der Long und Short Strategie wird zusätzlich eine Short Position eröffnet, wenn im Chart ein Short Signal erscheint.

Daneben schauen wir uns zum Vergleich die Performance einer reinen Buy and Hold Strategie an, bei der die 10000€ am Anfang vollständig in den DAX investiert und von da an nicht mehr entnommen werden.

Strategie 1 | Triple Crossover 50/100/200

Strategie

Diese Strategie verwendet den GD 50, den GD 100 und den GD 200.

- Ein Kauf erfolgt, sobald der GD 50 über dem GD 100 notiert und beide Durchschnitte über dem GD 200 liegen. Die Long Position wird geschlossen, sobald der GD 50 unter den GD 100 fällt.

- Bei der Long und Short Strategie wird eine Short Position eröffnet, sobald der GD 50 unter dem GD 100 notiert und beide unter dem GD 200 verlaufen. Die Short Position wird wieder geschlossen, wenn den GD 50 über den GD 100 steigt. Für die Eröffnung einer Long Position gelten dieselben Regeln wie bei der reinen Long Strategie.

Performance

| Jahre mit Gewinn | Gewinntrades | Wert des Investments nach 20 Jahren | |

| Long und Short | 13 von 20 | 16 von 34 | 16645 € |

| nur Long | 13 von 20 | 12 von 22 | 19429 € |

| DAX (Vergleich) | 16 von 20 | 1 von 1 | 30782 € |

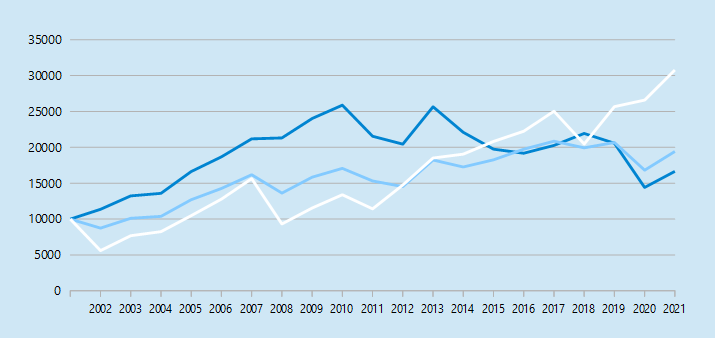

Der folgende Chart zeigt, wie sich die Strategien in den letzten 20 Jahren entwickelt haben. Die Long und Short Strategie ist als dunkelblaue Linie eingezeichnet, während die reine Long Strategie hellblau eingezeichnet ist. Die weiße Linie zeigt die Performance der Buy and Hold Strategie.

In den ersten 10 Jahren haben sich sowohl die Long Strategie als auch die Long und Short Strategie besser entwickelt als das direkte Investment in den Dax. In der zweiten Hälfte des Betrachtungszeitraums änderte sich dann aber das Bild. Beide Strategien bewegten sich in den letzten 10 Jahren eher seitwärts. Im Jahr 2020 konnten beide Strategien nur mit deutlicher Verspätung aus einer verlustreichen Long Position aussteigen, sodass es in diesem Jahr zu einem deutlichen Verlust kam.

Am Ende der 20 Jahre konnten die beiden Strategien zwar einen Gewinn erzielen, allerdings entwickelte sich der Dax in den 20 Jahren deutlich besser als die beiden Moving Average Strategien.

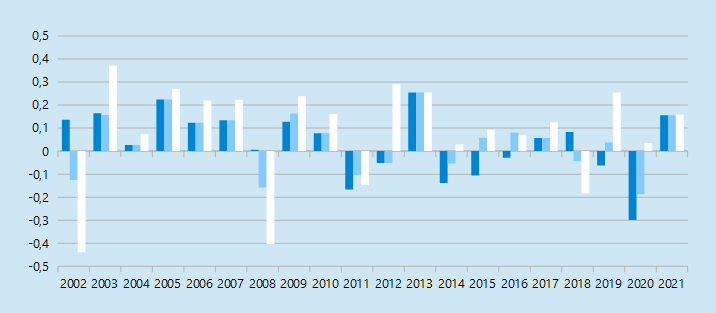

Als Zweites sehen wir uns an, wie sich die drei Strategien in den einzelnen Jahren entwickelt haben. Auch hier ist die Long und Short Strategie dunkelblau eingezeichnet. Die hellblauen und weißen Balken zeigen die Performance der Long Strategie und der Buy and Hold Strategie.

Man sieht auch hier, dass sich die beiden Strategien mit den gleitenden Durchschnitten in den ersten Jahren deutlich besser entwickelt haben als in den folgenden 10 Jahren. Für die Buy and Hold Strategie lief es in den ersten Jahren nicht immer so gut. Der DAX machte in den Jahren 2002 und 2008 deutliche Verluste, während die beiden Moving Average Strategien in diesen Jahren den Verlusten weitestgehend ausweichen konnten. In der zweiten Hälfte sah es dann genau andersherum aus. Die Strategien mit den gleitenden Durchschnitten machten in einer Vielzahl von Jahren Verluste, während sich der DAX relativ gut behaupten konnte.

In einigen Marktlagen konnte sich die Strategie also deutlich besser entwickeln als unter anderen Marktbedingungen. Kam es zu längeren Trendbewegungen, wie am Anfang der 20 Jahre, schnitten die beiden Strategien recht gut ab. Kam es hingegen wie in den letzten Jahren zu heftigen Seitwärtsbewegung, generierten die Strategien eine Vielzahl von Fehlsignalen.

Strategie 2 | Triple Crossover 100/200/400

Strategie

Die zweite Strategie verwendet den GD 100, den GD 200 und den GD 400.

- Ein Kaufsignal entsteht, wenn der GD 100 über dem GD 200 liegt und beide Durchschnitte über dem GD 400 notieren. Die Position wird wieder geschlossen, wenn der GD 100 unter den GD 200 fällt.

- Eine Short Position wird aufgebaut, wenn der GD 100 unter dem GD 200 verläuft und beide Linien unter der Linie des GD 400 liegen. Die Position wird wieder glattgestellt, wenn der GD 100 über den GD 200 steigt.

Performance

| Jahre mit Gewinn | Gewinntrades | Wert des Investments nach 20 Jahren | |

| Long und Short | 10 von 20 | 8 von 14 | 13853 € |

| nur Long | 13 von 20 | 5 von 9 | 15369 € |

| DAX (Vergleich) | 16 von 20 | 1 von 1 | 30782 € |

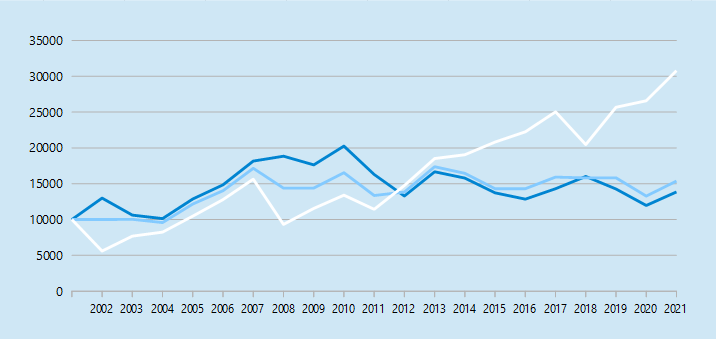

Auch hier sehen wir uns an, wie sich die einzelnen Strategien im Verlauf der letzten 20 Jahre entwickelt haben. Die dunkelblaue Linie zeigt den Verlauf der Long und Short Strategie, die hellblaue Linie zeigt die Entwicklung der reinen Long Strategie. Durch die weiße Linie ist die Buy and Hold Strategie abgebildet.

Die 100/200/400 Strategie entwickelte sich eigentlich recht ähnlich wie die erste Strategie. In den ersten Jahren lief es sowohl für die Long als auch für die Long und Short Strategie recht gut. In den letzten 10 Jahren bewegten sich die beiden Strategien dann aber nur noch seitwärts.

Am Ende schlossen sowohl die Long als auch die Long und Short Strategie etwas schlechter ab als ihre Gegenparts aus der 50/100/200 Strategie. Auch hier konnte der DAX nicht geschlagen werden.

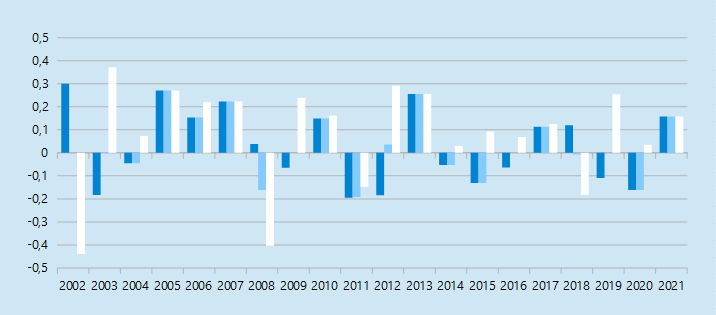

Das folgende Diagramm zeigt die Performance der Strategien in den einzelnen Jahren.

Auch beim Blick auf das Diagramm sehen wir ein ähnliches Bild wie bei der 50/100/200 Strategie. In den ersten Jahren überwogen die Jahre, in denen ein Gewinn erzielt werden konnte. In der zweiten Hälfte kam es hingegen deutlich häufiger zu Verlustjahren, während sich der DAX in dieser Zeit deutlich besser entwickeln konnte.

Weitere Artikel

Moving Average Crossovers | Strategien mit gleitenden Durchschnitten

Liste der bekanntesten gleitenden Durchschnitte