Die Sell in May Strategie ist eine saisonale Anlagestrategie, bei der ein Anleger in der Zeit zwischen Mai und September nicht an der Börse investiert ist. In diesem Artikel stellen wir Ihnen die Sell in May Strategie kurz vor und testen dann, welche Ergebnisse mit der Strategie im DAX und im MDAX erzielt werden konnten.

Inhalt

Welche Idee steckt hinter der Sell in May Strategie?

Was ist die Sell in May Strategie?

Wie hat sich die Strategie in der Vergangenheit entwickelt?

Fazit

Welche Idee steckt hinter der Sell in May Strategie?

Betrachtet man die historische Performance von Aktien und Aktienindizes, so fällt auf, dass sich die Aktienmärkte in einigen Monaten deutlich besser entwickelt haben als in anderen.

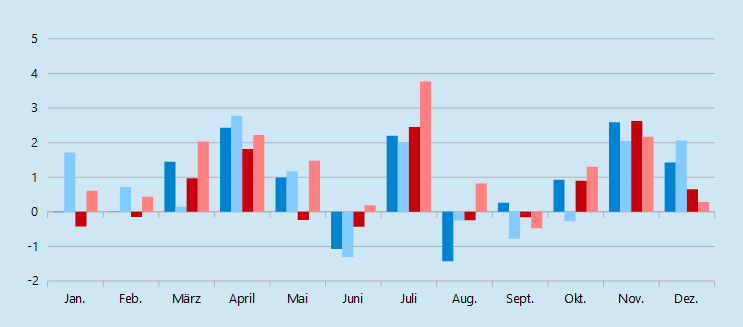

In dem Diagramm unten sehen Sie, wie sich einige ausgewählte Aktienindizes in der Vergangenheit in den einzelnen Monaten entwickelt haben. Zu sehen sind hier die durchschnittlichen Gewinne oder Verluste, die in den letzten 20 Jahren in den betrachteten Monaten erzielt werden konnten.

Die dunkelblauen Balken zeigen die Performance des DAX, während die hellblauen Balken anzeigen, wie sich der MDAX in den einzelnen Monaten geschlagen hat. Durch die beiden roten Balken wird die Performance von zwei amerikanischen Indizes abgebildet. Die dunkelroten Balken stehen für den Dow Jones Index. Die hellroten Balken zeigen die Performance des NASDAQ 100.

Wie Sie sehen, konnten sich die Indizes in einigen Monaten deutlich besser entwickeln als in anderen. Im April, im Juli und im November erzielten alle betrachteten Indizes eine überdurchschnittlich hohe Rendite.

In anderen Monaten sah es hingegen nicht so überzeugend aus. In den Monaten Juni, August und September mussten die meisten Indizes im Durchschnitt Verluste hinnehmen. Ein Anleger, der in den letzten 20 Jahren in diesen Monaten an der Börse investiert gewesen wäre, hätte also in dieser Zeit Geld verloren.

Was ist die Sell in May Strategie ?

Die Logik hinter saisonalen Handelsstrategien ist immer, dass Anleger nur in den Monaten investiert sind, in denen in der Vergangenheit hohe Renditen erzielt werden konnten. Monate mit einer historisch schlechten Performance sollten hingegen umgangen werden. Die bekannteste dieser Strategien ist die Sell in May Strategie.

Die Börsenweisheit, auf der diese Strategie beruht, lautet:

Sell in may and go away but remember to come back in september.

In der deutschen Übersetzung also:

Verkaufe im Mai (und gehe weg), aber vergiss nicht, im September wieder zurückzukommen.

Aktien sollen also im Mai verkauft und im September wieder gekauft werden. Ein Blick in unser Diagramm aus dem letzten Abschnitt zeigt, dass mit dieser Strategie die verlustreichen Monate Juni, August und September umgangen werden können. Mit Ausnahme des Juli ist die Strategie hingegen in allen gewinnstarken Monaten investiert.

Verschiedene Interpretationen der Börsenregel

Nicht ganz klar ist allerdings, wann genau die Aktien im Mai verkauft und wann im September wieder eingestiegen werden soll. Wie Sie oben im Diagramm sehen können, war der September der Monat mit der schlechtesten Performance. Daher macht es wenig Sinn, bereits am Anfang des Septembers wieder zu kaufen. Ein Einstieg am Ende des Monats erscheint also in diesem Fall deutlich erfolgversprechender.

Auch beim Mai ist es nicht ganz klar, wann aus der Position ausgestiegen werden soll. In vielen Fällen beginnen die Aktien erst im Verlauf des Monats zu sinken.

Wir testen daher im Folgenden zwei verschiedene Strategien. Bei der ersten Strategie wird direkt zu Beginn des ersten Handelstages im Mai ausgestiegen. Bei der zweiten Strategie wird die Position hingegen bis zum Ende des Monats gehalten und erst dann geschlossen.

Daneben gibt es noch weitere Möglichkeiten, diese Börsenregel zu interpretieren. Eine weitere Möglichkeit wäre es beispielsweise, täglich die Kurse zu beobachten und erst dann auszusteigen, wenn die Kurse tatsächlich beginnen zu fallen. Ebenso würde nach dieser Taktik erst dann wieder eingestiegen werden, wenn die Kurse im September anfangen zu steigen. Diese Strategie ist aber relativ schwierig zu testen, weswegen wir uns auf die beiden oben beschriebenen Strategien konzentrieren.

Wie hat sich die Strategie in der Vergangenheit entwickelt?

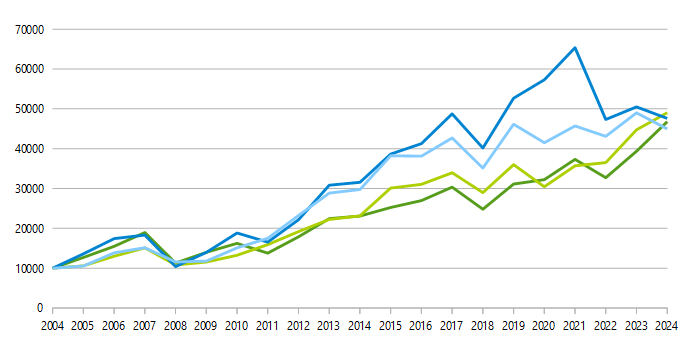

Im Folgenden soll nun geprüft werden, wie sich die beiden Strategien in den letzten 20 Jahren sowohl im DAX als auch im MDAX geschlagen hätten. Wir untersuchen dabei in beiden Fällen, wie sich ein Anfangsinvestment von 10.000€, das nach den oben beschriebenen Strategien angelegt worden wäre, entwickelt hätte. Der Beobachtungszeitraum beginnt am ersten Handelstag des Jahres 2004 und endet am letzten Handelstag des Jahres 2023.

Strategie 1 | Anfang May bis Ende September

Bei der ersten Strategie wird am ersten Handelstag des Oktobers eine neue Position aufgebaut. Diese Position wird bis ins nächste Jahr gehalten. Am ersten Handelstag des Monats Mai wird die Position vollständig verkauft. Zwischen den Monaten Mai und Oktober ist der Anleger nicht an der Börse investiert. Am ersten Handelstag des Oktobers wird das gesamte entnommene Geld wieder in den Index investiert.

Wir wollen nicht nur testen, ob mit der Strategie Gewinne erzielt werden konnten, sondern auch, ob sie ein einfaches Investment in den entsprechenden Index geschlagen hätte. Daher vergleichen wir unsere Sell in May Strategien mit einer reinen Buy and Hold Strategie. Bei dieser Strategie wird das gesamte Kapital am Anfang der 20 Jahre in den Index investiert und dann nicht mehr bewegt.

Der Chart oben zeigt die Performance der ersten Variante der Sell in May Strategie und der Buy and Hold Strategie. Die beiden grünen Linien zeigen die Performance der beiden Strategien im DAX. Die hellgrüne Linie zeigt die Sell in May Strategie, die dunkelgrüne Linie zeigt die Buy and Hold Strategie. Das direkte Investment in den MDAX ist durch die dunkelblaue Linie markiert. Die hellblaue Linie zeigt die Sell in May Strategie.

Ergebnisse

Wie Sie sehen, konnte die Sell in May Strategie die Buy and Hold Strategie in einem Fall schlagen und entwickelte sich im zweiten Fall etwas schlechter.

Im Falle des MDAX konnte sich die Buy and Hold Strategie vor der Sell in May Strategie platzieren. In den Jahren zuvor entwickelte sich das direkte Investment sogar deutlich besser als die Sell in May Strategie. Allerdings musste die Buy and Hold Strategie im Jahr 2022 einen starken Kurseinbruch hinnehmen, der von der Sell in May Strategie weitestgehend umgangen werden konnte. Nach Ende der 20 Jahre wäre das Anfangskapital eines Investors, der am Anfang der 20 Jahre seine 10.000€ in den MDAX investiert hätte und die Position danach nicht wieder angerührt hätte, auf 47.600€ angestiegen. Die Sell in May Strategie wäre mit einem Anstieg auf 44.965€ knapp dahinter gelandet.

Im DAX konnte sich die Sell in May Strategie etwas vor die Buy and Hold Strategie setzen. Ein einfaches Investment in den DAX wäre auf 46.778€ angestiegen. Die Sell in May Strategie schloss mit einem Endkapital von 49.027€.

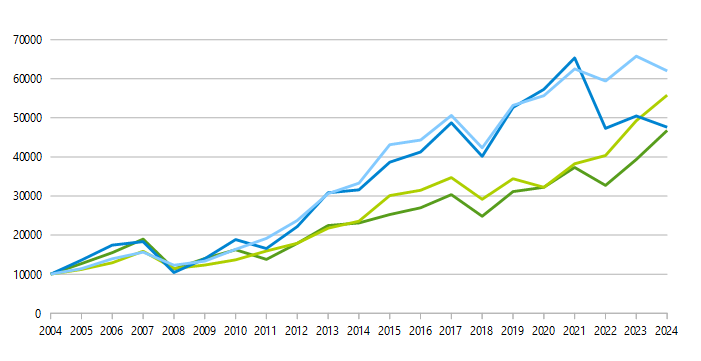

Strategie 2 | Ende May bis Ende September

Als Nächstes wenden wir uns der zweiten Variante der Sell in May Strategie zu. Bei dieser Variante wird eine bestehende Position nicht schon zu Beginn des Monats Mai, sondern erst am Ende des letzten Handelstages des Monats geschlossen.

Wie schon im ersten Chart sind auch in diesem Chart die DAX Strategien grün und die MDAX Strategien blau eingezeichnet. Die hellen Linien zeigen die Performance der Sell in May Strategien, die dunklen Linien zeigen, wie sich die Buy and Hold Strategien entwickelt hätten.

Diesmal sehen die Ergebnisse der Sell in May Strategie etwas besser aus. Beide Strategien konnten das direkte Investment in den Index schlagen. Die Sell in May Strategie im DAX erreichte mit einem Endkapital von 55.810€ ein besseres Ergebnis als die zuvor getestete Strategie.

Im MDAX lagen die beiden Strategien aber lange Zeit gleichauf. Erst in den letzten beiden Jahren konnte sich die Sell in May Strategie etwas absetzen.

Fazit

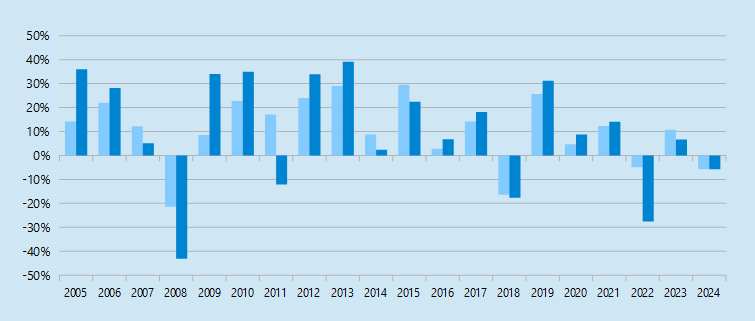

Zumindest die zweite Variante der Sell in May Strategie konnte ein einfaches Investment in den Index schlagen. Dies ist für sich betrachtet ein recht gutes Ergebnis. Vielen Trading Strategien gelingt es nicht, den zugrundeliegenden Index zu schlagen (siehe dazu unseren Artikel Trading Strategien im Test).

Betrachtet man die Linien in den obigen Charts etwas genauer, stellt man fest, dass Buy and Hold Strategie und Sell in May Strategie die meiste Zeit über mehr oder weniger gleichauf lagen. In vielen Jahren schloss die Sell in May Strategie sogar schlechter ab als die Buy and Hold Strategie.

Das Diagramm oben zeigt, wie die Sell in May Strategie (Variante 2) und die Buy and Hold Strategie in den einzelnen Jahren abgeschnitten haben. Die Balken zeigen die Performance der beiden Strategien im MDAX, die Werte sind Prozentwerte.

In 12 der letzten 20 Jahren erzielte die Buy and Hold Strategie (dunkelblau) ein besseres Ergebnis als die Sell in May Strategie (hellblau). Lediglich in den Jahren mit starken Kurseinbrüchen schlug sich die Sell in May Strategie deutlich besser und konnte einigen der Verluste ausweichen.

Ein gewisser Schutz vor Kursverlusten

Dies ist kein neues Phänomen. Auch in weiter zurückliegenden Jahren kam es häufig in der Zeit zwischen Mai und September zu starken Kurseinbrüchen. Im Jahr 2002 verlor der DAX in diesem Zeitraum fast 50 Prozent seines Wertes. 1998 brach der Index zwischen August und September um 25 Prozent ein.

Der Vorteil der Sell in May Strategie ist also, dass der Investor zumindest einigen schweren Kurseinbrüchen aus dem Wege gehen kann. Selbst wenn Sie nicht eine solche Strategie verfolgen wollen, sollten Sie sich daher der Tatsache bewusst sein, dass die Herbstmonate für Aktienmärkte eine gefährliche Zeit sind. Gerade in dieser Zeit sollten Sie die Märkte also besonders genau beobachten.

Es sei hier allerdings auch erwähnt, dass es nicht ausschließlich in den Herbstmonaten zu Kurseinbrüchen kommen kann. Der starke Einbruch im Jahr 1987 begann beispielsweise erst im Oktober des Jahres, also genau zu dem Zeitpunkt, an dem die Sell in May Strategie wieder in den Markt eingestiegen wäre.

Weitere Strategien mit saisonalen Zyklen

Was ist die Halloween Strategie?

Statistik | Börsenmonate im Vergleich

Wie der Januar, so das ganze Jahr?

Saisonale Zyklen bei Indizes und Rohstoffen