Bei einer Market Order gibt der Anleger seiner Bank oder seinem Broker den Auftrag, ein Wertpapier zum nächstmöglichen Zeitpunkt zu kaufen oder zu verkaufen. Anders als bei den meisten anderen Orderarten macht der Anleger seiner Bank keine Vorgaben, zu welchem Preis die Order ausgeführt werden soll.

Die Market Order ist die Ordervariante, die von den meisten Anleger gewählt wird, wenn sie ein Wertpapier kaufen oder verkaufen möchten. Aus diesem Grund ist die Market Order bei den meisten Brokern standartmäßig voreingestellt.

Inhalt

Wie funktioniert eine Market Order ?

Wie wird ein Kauf per Market Order ausgeführt ?

Verkauf per Market Order

Vorteile und Nachteile der Market Order

Wie funktioniert eine Market Order ?

Erhält ein Broker von seinem Kunden eine Market Order, so hat er den Auftrag diese Order so schnell wie möglich zum besten bzw. billigsten Kurs auszuführen.

- Bei einer Kauforder besagt der Orderzusatz billigst, dass der Kauf zum tiefsten im Augenblick handelbaren Kurs verkauft werden soll.

- Bei einer Verkaufsorder bedeutet der Orderzusatz bestens, dass das Wertpapier zum höchsten im Augenblick handelbaren Kurs verkauft werden soll.

Wie wird ein Kauf per Market Order ausgeführt ?

Bei dem meisten Aktien gibt es Anleger, die Aktien mit einer Limit Order kaufen oder verkaufen möchten. Mit Hilfe einer Limit Order gibt ein Käufer den Kurs an, den er höchstens für die Aktie zu zahlen bereit ist. Ein Verkäufer gibt mit einer Limit Order an, wieviel er mindestens für seine Aktien erhalten möchte.

Der Verkäufer mit dem tiefsten Verkaufspreis offeriert also die Aktie zum tiefsten augenblicklich handelbaren Kurs. Dieser Kurs wird auch als Briefkurs oder Ask Kurs bezeichnet. Dies ist der Kurs zu dem auch die Market Order ausgeführt wird.

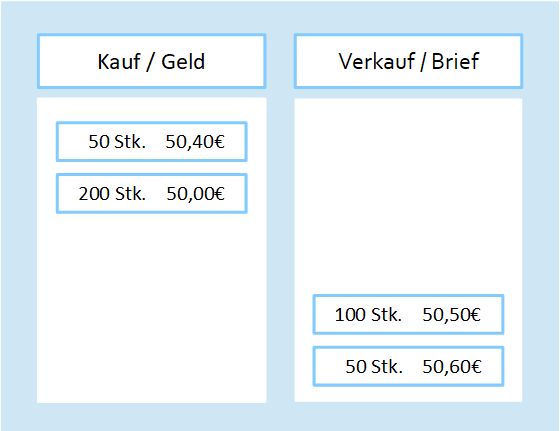

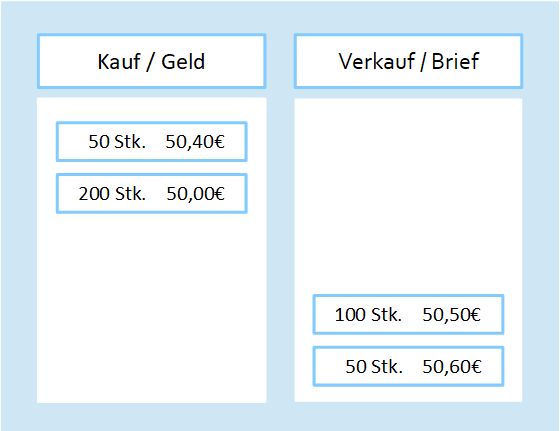

Schauen wir uns dazu ein Beispiel an. Oben sehen Sie ein Orderbuch für eine Aktie. In der rechten Spalte sind die Limit Verkaufsorders eingezeichnet. Im Augenblick haben wir einen Verkäufer, der 100 Aktien zum Verkauf anbietet und dafür mindestens 50,50€ erhalten möchte. Ein weiterer Anleger möchte 50 Aktien verkaufen und verlangt dafür 50,60€.

Nun kommt ein neuer Käufer hinzu, der 50 Aktien per Market Order kaufen möchte. Der niedrigste Kurs, zu dem im Moment Aktien gekauft werden können liegt bei 50,50€. Die Market Order wird daher zu diesem Preis ausgeführt. Der Anleger erhält also 50 Aktien zum Kurs von 50,50€.

Verkauf per Market Order

Bei einer Verkauf per Market Order wird eine Aktie zum höchsten augenblicklich verfügbaren Kurs verkauft. Um diesen Kurs zu ermitteln, werfen wir wieder einen Blick in das Orderbuch.

Auf der linken Seite finden wir die Limit Orders von zwei potentiellen Käufern. Der erste Käufer möchte 50 Stück zu einem Höchstpreis von 50,40€ kaufen. Ein weiterer Käufer möchte 200 Stück kaufen, ist aber nur bereit 50,00€ zu zahlen.

Nun taucht ein neuer Verkäufer auf, der 100 Stück per Market Order kaufen möchte. Das tiefste Nachfragekurs liegt im Moment bei 50,40€. Allerdings können zu diesem Kurs nur 50 Stück verkauft werden. Der Broker verkauft daher zuerst 50 Aktien zu einem Kurs von 50,40€ und die restlichen 50 Aktien zu einem Kurs von 50,00€. Die Order musste also gesplittet werden, da zum tiefsten Preis nicht alle Aktien verkauft werden konnten.

Vorteile und Nachteile der Market Order

Gegenüber anderen Ordertypen hat die Market Order einige Vor- und Nachteile.

Vorteil der Market Order

- Ein großer Vorteil der Market Order ist, dass der Anleger die Sicherheit hat, dass seine Order ausgeführt wird. Dies ist beispielsweise bei einer Limit Order oder einer Stop Order nicht der Fall. Hier muss der Kurs zuerst eine bestimmte Kursschwelle erreichen, bevor die Order ausgelöst wird. Bei der Market Order kommt es hingegen immer zu einer Ausführung, solange sich ein Käufer oder Verkäufer auf der Gegenseite findet. Dies ist aber bei liquiden Wertpapieren so gut wie immer der Fall.

- Ein weiterer Vorteil sind die geringen Kosten. Viele Broker und Banken berechnen bei der Market Order etwas geringere Transaktionsgebühren als bei anderen Orderarten.

Nachteile der Market Order

- Bei wenig gehandelten Wertpapieren liegen der Geldkurs und der Briefkurs oft weit auseinander. In diesem Fall ist der Handel oft nur zu einem relativ ungünstigen Kurs möglich. Bei sehr illiquiden (also wenig gehandelten) Werten sollte immer geprüft werden, wo sich der Geld- oder Briefkurs befindet, damit es nicht zu unguten Überraschungen kommt. Ansonsten kann es passieren, dass der Kauf oder Verkauf zu einem deutlich höheren Kurs erfolgt als vom Anleger angenommen. Wenn Geldkurs und Briefkurs weit auseinander liegen, ist es oft eine Überlegung wert, das Wertpapier per Limit Order zu kaufen.

- Die Market Order wird auch dann ausgeführt, wenn es zu einem plötzlichen Kursrutsch oder Ausbruch kommt. Auch in diesem Fall wird die Order oft zu einem deutlich ungünstigeren Fall ausgelöst als ursprünglich vom Trader erwartet.

Weitere Artikel

Übersicht | Die wichtigsten Ordertypen an der Börse

Was bedeuten die Orderzusätze billigst, bestens und Limit ?

Der Chart an der Börse | kurze Einführung